Ces dernières années, la « pierre-papier » avait rencontré un franc succès auprès des épargnants et des investisseurs. Le faible niveau des taux d’intérêt jusqu’en 2021 pénalisait les placements de court terme (livrets d’épargne, PEL/CEL). Les épargnants à la recherche de rendement s’étaient tout naturellement tournés vers les investissements immobiliers qui offraient des rendements annuels entre 5 et 6 % en moyenne. Dès la fin de 2021, la hausse des taux a changé la donne et a montré progressivement les fragilités des investissements « pierre- papier ». De nombreux épargnants s’en sont d’ailleurs détournés, plongeant ce secteur dans la crise.

Source:ASPIM

Source:ASPIM

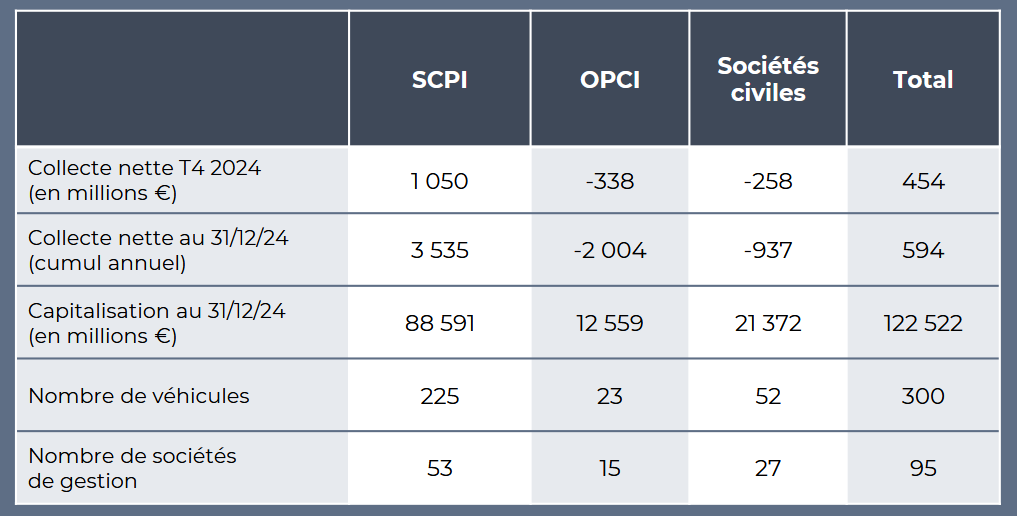

Les fonds immobiliers grand public ne constituent pas une classe d’actifs mineure dans le monde de l’investissement. Ainsi, au 31 décembre 2024, la capitalisation totale des fonds immobiliers a dépassé les 122 milliards d’euros. Les SCPI en représentent plus des deux tiers, avec une capitalisation dépassant les 88 milliards d’euros. Notons que seules les SCPI ont tiré leur épingle du jeu avec une collecte nette de 3,5 milliards d’euros sur l’ensemble de l’année, alors que les épargnants se sont détournés des OPCI et des SCI.

L’écosystème des SCPI reste dynamique malgré des fragilités

Malgré une situation conjoncturelle plutôt difficile, de nombreux véhicules d’investissement ont été créés, quasi exclusivement dans le secteur des SCPI. Ainsi, dix-neuf SCPI ont été créées en 2024, montrant le dynamisme et l’innovation de ce secteur en termes d’offre commerciale.

La collecte nette de l’année est restée importante à 3,5 milliards d’euros. Cependant, elle s’est tassée de 37 % par rapport à 2023. Pour mémoire, la collecte nette de l’année 2022 avait dépassé les dix milliards d’euros. La capitalisation a atteint 88,59 milliards d’euros en diminution de 1,7 % en un an (90,57 milliards d’euros en 2023). La dynamique des SCPI a été notable entre 2010 et 2020, puisque sur la décennie, la capitalisation est passée de 22,3 à 70,6 milliards d’euros. La légère déflation de la capitalisation en 2024 s’explique principalement par la baisse moyenne du prix des parts, chiffrée par l’ASPIM à 4,7 % sur l’année.

Le taux de rendement moyen des SCPI a atteint 4,72 % en 2024, ce qui demeure attrayant.

Les catégories « diversifié » et « logistique et locaux d’activité » ont délivré des rendements moyens supérieurs à 5 %. Les SCPI les moins rentables se retrouvent dans les catégories « résidentiel » et « santé et éducation ». Leur rendement a avoisiné les 4 % en 2024.

Les baisses de prix les plus notables ont été recensées dans les catégories « santé et éducation » (-4,7 %) et « bureaux » (-7,1 %). Les prix des parts sont restés stables pour les catégories « diversifié », « logistique et locaux d’activité », « résidentiel » et « hôtels, tourisme et loisirs ».

Voir notre précédent article : SCPI : un retournement du marché en vue ?

Difficultés persistantes pour les OPCI

Le marché des OPCI a rencontré des difficultés notables en 2024. Quel que soit le critère retenu, les statistiques sont négatives : décollecte de 2 milliards d’euros (après une décollecte de 3 milliards d’euros en 2023) et diminution de 18 % de la capitalisation. Cette dernière était de 12,6 milliards d’euros après avoir atteint un maximum de 20,2 milliards d’euros au 1ertrimestre 2022. Il n’y a pas eu de création de nouvel OPCI en 2024.

La performance globale a été négative de 2,82 % tous OPCI confondus et de grands écarts de performances ont été constatés (entre +3,2 % et -17,63 %).

Difficultés aussi pour les sociétés civiles immobilières

A l’image des OPCI, les performances des sociétés civiles immobilières ont été assez médiocres en 2024. Disponibles à la souscription en assurance-vie, les sociétés civiles immobilières ont vu leur décollecte atteindre 937 millions d’euros sur l’ensemble de l’année. La capitalisation totale des véhicules s’est élevée à 21,37 milliards d’euros, en baisse de 2,3 %. La performance totale a été négative de 4,7 % sur l’année. Seuls deux véhicules ont été créés en 2024.

Pour aller plus loin :

Axel Masson

Rédaction des Experts du Patrimoine (Village des Notaires)