Selon leur profil, les conseillers en gestion de patrimoine ou les banquiers privés proposent à leurs clients d’investir dans des parts de groupements fonciers forestiers qui sont des actifs de diversification patrimoniale. Les GFF, comme leurs cousins les groupements fonciers agricoles (GFA) et les groupements fonciers viticoles (GFF), répondent à différents objectifs. Moyennant un ticket d’entrée assez réduit, les GFF offrent aux investisseurs l’opportunité de diversifier leur patrimoine vers un actif réel, le secteur forestier.

Textes applicables aux groupements fonciers forestiers

En vue de favoriser le reboisement, l’amélioration et la conservation des massifs forestiers, le décret n° 54-1302 du 30 décembre 1954 [1], modifié par la loi n° 63-810 du 6 août 1963 [2] et la loi n° 95-95 du 1er février 1995 [3], a donné aux propriétaires de parcelles forestières ou de terrains à reboiser la possibilité de constituer entre eux, pour une durée maximum de 99 ans, des groupements forestiers (Code forestier, art. L. 331-1 et suivants) [4].

Cette réglementation avait à l’époque pour objectif de lutter contre l’émiettement des parcelles forestières lors des successions et de relancer la filière économique du bois.

Commercialisation réglementée des GFF

Comme pour les autres groupements fonciers, la commercialisation des GFF est réglementée par l’Autorité des Marchés Financiers (AMF). Les GFF sont ainsi classés dans la catégorie des fonds d’investissement alternatifs (FIA) définis à l’art. L. 214-24 du Code monétaire et financier [5].

La société de gestion du GFF doit être agréée par l’AMF. Cette société doit notamment :

- obtenir un visa préalable avant commercialisation ;

- créer un cadre strict d’évaluation des actifs ;

- prévoir l’intervention d’un dépositaire en charge des actifs ;

- assurer le suivi des liquidités ;

- contrôler la régularité des décisions.

Ces obligations ont pour but de créer un environnement juridique protecteur pour les épargnants. Le foncier forestier a ainsi les mêmes règles de régulation et de gouvernance que les autres dispositifs d’investissement accessibles aux épargnants.

Fonctionnement des GFF

Les GFF sont des sociétés civiles constituées pour une durée maximale de 99 ans. Le groupement forestier acquiert des parcelles forestières et les met en exploitation, tandis que les investisseurs, associés du groupement, détiennent des parts sociales du groupement.

Le fonctionnement du GFF est décrit dans ses statuts, ainsi que les conditions d’entrée et de sortie des associés.

La gestion du Groupement forestier est confiée à une Société de gestion qui s’occupe à la fois de la gestion administrative et financière.

Les GFF sont généralement des sociétés à capital variable.

À noter : l’association des sociétés et groupements fonciers et forestiers (ASFFOR), créée en 1983, assure la promotion du placement foncier, agricole, viticole ou forestier, sous forme collective et défend les intérêts de ses membres auprès des pouvoirs publics. C’est un lieu d’échanges et d’information sur le foncier non bâti et les préoccupations spécifiques des investisseurs.

État du marché du foncier forestier

L’observatoire du marché foncier rural des sociétés d’aménagement foncier et d’établissement rural (SAFER) publie chaque année le bilan statistique du marché du foncier forestier.

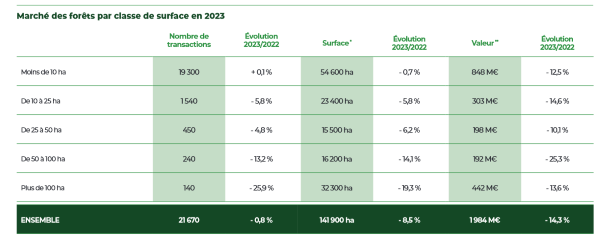

Le bilan 2023 donne des indications précieuses sur l’évolution du marché des forêts.

Source : SAFER

Source : SAFER

Le marché des forêts a été assez morose en 2023. Le nombre de transactions s’est affaissée l’an dernier, surtout pour les plus grandes surfaces. Après une hausse de la valeur des transactions de 8 % en 2023, la situation s’est retournée en 2023 avec une diminution de près de 15 % du marché.

Source : SAFER

Source : SAFER

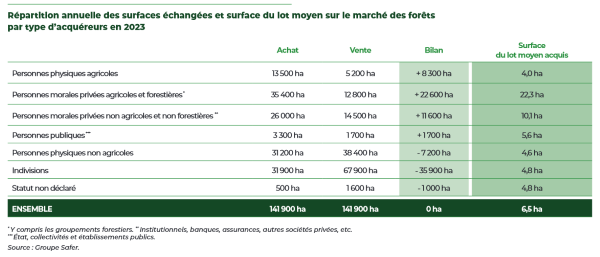

Les GFF sont l’un des acteurs majeurs des transactions du foncier forestier français. Les personnes morales privées agricoles et forestières, catégorie comprenant les GFF, sont à l’origine d’environ un tiers des surfaces acquises.

Source : SAFER

Source : SAFER

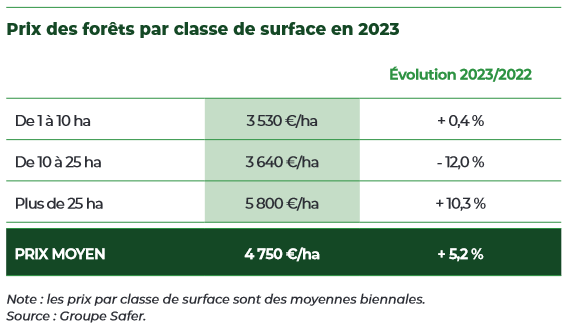

Après avoir augmenté de 4,6 % en 2022, le prix moyen des forêts a poursuivi sur sa lancée en 2023 avec une hausse supplémentaire de 5,2 %, surtout pour les plus grandes surfaces. Les prix les plus élevés se trouvent dans le bassin parisien (7 440 euros/ha en hausse de 7,4 %), dans l’Ouest (6 630 euros/ha en hausse de 1,5 %) et dans l’Est (4 860 euros/ha en hausse de 2,9 %).

Source : SAFER

Source : SAFER

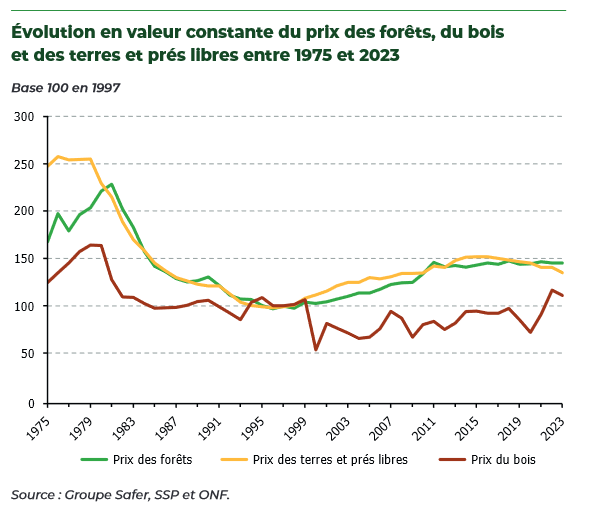

Sur longue période, défalqué de l’inflation, le prix du bois demeure inférieur à celui des années 70. Ainsi, investir dans le bois assure une protection très partielle contre l’inflation.

Fiscalité des GFF

Il existe deux cas de figure. Soit l’acquisition des parts est effectuée sur le marché primaire (parts d’un GFF en création), soit elle est réalisée sur le marché secondaire (parts de GFF existant).

Le marché primaire des parts

Le « Madelin » permet d’investir en parts de GFF dans un plafond annuel de 50 000 € pour un célibataire ou 100 000 € pour un couple avec 18 % de réduction d’impôt.

Le marché secondaire des parts

Dans le cadre du dispositif d’encouragement fiscal en investissement en forêt (DEFI), la souscription de GFF est assortie d’un avantage fiscal sous forme de crédit d’impôt. Cela concerne toutes les opérations forestières réalisées entre le 1er janvier 2023 et le 31 décembre 2025 qui ouvrent ce droit à un crédit d’impôt (DEFI Acquisition). Les parts devront être conservées huit ans.

Le taux de crédit d’impôt est de 18 % avec un plafond de dépenses de 5 700 € pour un célibataire (11 400 € pour un couple) [6].

Taxation des revenus et des plus-values

Les revenus dégagés par la coupe de bois sont considérés comme des revenus agricoles et non des revenus fonciers. Ces revenus sont exonérés de tout impôt sur le revenu et de prélèvements sociaux. Les associés du groupement auront à leur charge le paiement d’un forfait cadastral.

Les associés du Groupement forestier sont imposés au régime des droits communs pour les revenus fonciers et les revenus de chasse qu’ils perçoivent.

Les revenus sont taxés dans la catégorie des revenus fonciers. Les revenus fonciers nets, c’est-à-dire déduction faite des éventuels intérêts d’emprunt souscrit pour acheter les parts, sont taxés :

- à la tranche marginale de l’impôt sur le revenu du contribuable ;

- aux prélèvements sociaux au taux de 17,2%.

Les revenus financiers sont taxés au choix du contribuable à la « flat-tax » de 30 % ou au barème de l’impôt sur le revenu.

Pour les gains réalisés à la revente des parts, c’est le régime fiscal des plus-values immobilières qui s’applique. Un montant forfaitaire de 19 % d’impôt sur le revenu et 17,2 % de prélèvements sociaux sont retenus sur la plus-value réalisée. Un abattement est appliqué sur la plus-value en fonction de la durée de détention des parts. Pour l’impôt sur le revenu, la taxation disparaît au bout de 22 ans et 30 ans pour les prélèvements sociaux. En deçà de 15 000 euros de valeur de cession, il n’y a pas de taxation appliquée.

La détention des parts de GFF doit nécessairement s’envisager sur le long terme.

Exonération d’impôt sur la fortune immobilière

Si l’investisseur détient moins de 10 % du capital et des droits de vote du Groupement Foncier Forestier (GFF), l’investissement est totalement exonéré d’Impôt sur la Fortune Immobilière (IFI). Il n’y a ni limite de conservation de parts, ni limite de montant.

Si l’investisseur détient plus de 10% du capital et des droits de vote du GFF, alors 25 % de la valeur globale de l’investissement est pris en compte au titre de l’IFI, soit un abattement de 75 %.

Avantages en cas de donation et de succession

La forêt détenue au travers d’un Groupement Forestier permet de diminuer les droits dus lors d’une donation ou d’une succession : abattement de 75 % sur la valeur des forêts pour calculer les droits de transmission (donation et succession). En contrepartie, le Groupement Forestier prend un engagement de gestion durable de la forêt pendant 30 ans.

Ce sont les actifs fonciers du groupement qui bénéficient de l’abattement en cas de donation ou de succession. Si le GFF détient de la trésorerie en attente d’investissements, la valeur de cette dernière ne bénéficie pas d’abattement pour le calcul des droits.

Notes :

[1] Décret n°54-1302 du 30 décembre 1954 mesures tendant à favoriser la constitution de groupements pour le reboisement et la gestion forestière.

[2] Loi n°63-810 du 6 août 1963 pour l’amélioration de la production et de la structure foncière des forêts françaises.

[4] Code forestier.

Axel Masson

Rédaction des Experts du Patrimoine (Village des Notaires)