Le contrat de capitalisation, un « lilliputien » à côté de l’assurance-vie

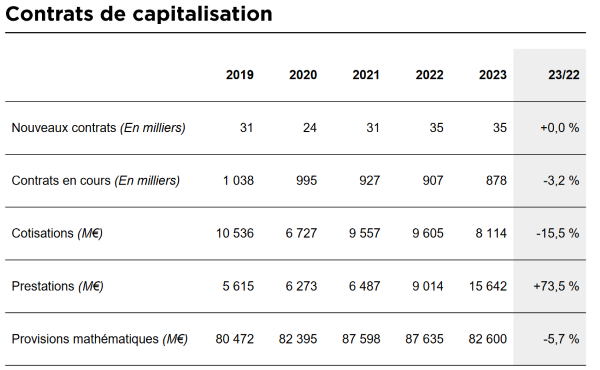

Voici les données principales statistiques du marché du contrat de capitalisation issues du bilan 2023 de France Assureurs :

Source : France Assureurs

Source : France Assureurs

La Fédération des professionnels de l’assurance brosse un tableau assez mitigé d’un marché plutôt décroissant au fil des ans. Ainsi, France Assureurs indique que le nombre de nouveaux contrats de capitalisation ouverts est resté stable ces dernières années et s’établit aux alentours de 35 000 par an. En revanche, le stock de contrats existants a diminué de façon régulière depuis 2019. La baisse des cotisations et la hausse des prestations versées laissent à penser que les clients se sont détournés de ce produit.

En parallèle, pour l’assurance-vie, le bilan est bien différent. Ainsi en 2023 :

- 2,534 millions de nouveaux contrats d’assurance-vie ont été ouverts ;

- 46,465 millions de contrats existants ont été recensés ;

- 123,674 milliards d’euros ont été versés par les épargnants sur leurs contrats.

Un fonctionnement très proche de l’assurance-vie

Comme l’assurance-vie, le contrat de capitalisation est un placement ouvert auprès d’une compagnie d’assurances et qui a pour objectif de valoriser un capital financier à long terme.

Conformément à la réglementation relative à la distribution de produits d’assurance, préalablement à la proposition de placement, l’intermédiaire en assurance fera signer au souscripteur une lettre de mission qui précisera son profil de risque et l’adéquation du contrat avec ses objectifs patrimoniaux. Pendant la durée de placement, le contrat devra faire l’objet d’un suivi régulier et donner lieu à d’éventuels arbitrages selon les besoins exprimés par le souscripteur.

Les frais de souscription et de gestion sont similaires pour les deux contrats et dépendent de la politique commerciale de l’assureur.

Une différence notable avec l’assurance-vie, l’offre de fonds proposée par l’assureur sera en général plus restreinte en contrat de capitalisation. On y retrouvera à la fois des fonds en euros et des unités de compte (UC).

En cours de vie du contrat, le rachat partiel ou total du contrat de capitalisation entraîne les mêmes conséquences fiscales que celles d’un rachat sur contrat d’assurance-vie. Le contrat de capitalisation peut être transformé en rente viagère, dans ce cas, la fiscalité appliquée sera celle des rentes viagères à titre onéreux.

Les contrats de capitalisation peuvent être de droit français ou de droit luxembourgeois. Ces derniers ont des caractéristiques propres qui peuvent répondre aux besoins de certains profils de clientèle.

Le contrat de capitalisation entre dans le cadre de la succession et peut ainsi faire l’objet d’une donation

Il s’agit de la principale différence majeure avec l’assurance-vie. Le contrat de capitalisation n’offre pas d’avantages successoraux. Cependant, il peut faire l’objet d’une donation anticipée, contrairement à l’assurance-vie, et ainsi répondre à des objectifs de transmission de patrimoine.

La donation anticipée du contrat

C’est l’intérêt principal du contrat du contrat de capitalisation dans le cadre d’une transmission anticipée de patrimoine financier. Ainsi, en bénéficiant du barème actuel de donation (100 000 euros tous les quinze ans en ligne directe), les parents peuvent transmettre à leur(s) enfant(s) des sommes importantes.

En cas de donation, le fisc retiendra la valeur du contrat de capitalisation à la date de la donation pour le calcul des éventuels droits à payer. De plus, le bénéficiaire conservera l’antériorité fiscale du contrat.

Le démembrement du contrat

Une alternative à la donation simple est la donation avec réserve d’usufruit. Le contrat de capitalisation sera démembré, le souscripteur conservant l’usufruit et la nue-propriété transmise aux bénéficiaires. Par le jeu du barème de démembrement, cette opération patrimoniale offrira un potentiel de transmission supérieur par rapport à la donation en pleine propriété.

Il pourra être utile d’établir une convention de démembrement qui précisera les droits et obligations des usufruitiers et des nus-propriétaires.

Le contrat de capitalisation n’est pas dénoué au décès du souscripteur

Autre caractéristique du contrat de capitalisation, le décès du souscripteur n’entraîne pas sa clôture. Sous réserve du paiement éventuel des droits de succession, le contrat de capitalisation est transmis à son(ses) bénéficiaire(s) avec son antériorité fiscale.

Le contrat de capitalisation peut être souscrit par une personne morale

Rappelons qu’un contrat d’assurance-vie ne peut être souscrit que par une personne physique.

Intérêt principal : investir la trésorerie

Le contrat de capitalisation peut être souscrit par des personnes morales comme des associations ou des sociétés civiles patrimoniales, qui disposent de liquidités non-employées sur leurs comptes bancaires. Une ancienne doctrine de la Fédération française de l’assurance (ancêtre de France Assureurs) était défavorable à la souscription d’un contrat de capitalisation par les sociétés commerciales et les structures soumises à l’impôt sur les sociétés (IS). Cependant, la situation est analysée au cas par cas par les assureurs.

Pour les personnes morales, le contrat de capitalisation constituera une alternative crédible aux placements bancaires de trésorerie. Ces dernières années, avec le niveau des taux d’intérêt, ces placements ont été très peu rémunérateurs. Pour les clients acceptant une dose de risque pour leurs placements financiers, les contrats de capitalisation ont pu offrir ces dernières années une performance supérieure à condition, bien sûr, d’accepter la volatilité afférente et d’avoir un horizon d’investissement suffisamment long.

La fiscalité du contrat de capitalisation pour une personne morale

Si la société est soumise à l’impôt sur le revenu, la fiscalité sera identique à celle des personnes physiques. Les avantages fiscaux seront accordés à chaque foyer fiscal présent au capital de la structure. Si la personne morale est soumise à l’impôt sur les sociétés (IS), la fiscalité est spécifique et dépend des supports du contrat.

Pour les contrats monosupport (fonds euros), les intérêts étant acquis annuellement, ils sont taxés chaque année au taux normal (ou réduit) d’IS.

Pour les contrats multisupports, la performance étant imprévisible et soumise aux aléas des marchés financiers, le fisc applique une taxe annuelle forfaitaire indépendamment de l’évolution du contrat. C’est la valeur du contrat à la souscription qui est prise en compte pour le calcul de la taxe forfaitaire.

Le taux de revalorisation retenu par la DGFIP est fixé à 105 % du taux moyen des emprunts d’État en vigueur à la date de souscription du contrat. La personne morale à l’IS sera ainsi redevable chaque année de cette taxe forfaitaire.

La taxation annuelle sera par la suite ajustée en fonction de la performance réelle du contrat. Le fait générateur de cette régularisation sera un rachat partiel ou un rachat total effectué sur le contrat :

- en cas de performance supérieure, un complément d’IS devra être payé ;

- en cas de performance inférieure, une restitution est effectuée par le fisc à la société l’année du rachat.

Pour aller plus loin :

L’assurance française - données clés 2023 - France Assureurs.

Axel Masson

Rédaction des Experts du Patrimoine (Village des Notaires)