Un groupement foncier agricole a pour objet la création ou la conservation d’une ou plusieurs exploitations agricoles. Cette société civile détient des terres agricoles mises en culture par un exploitant en contrepartie d’un loyer versé aux associés du groupement. Le GFA permet ainsi de dissocier le patrimoine foncier de l’exploitation agricole proprement dite.

Les conseillers en gestion de patrimoine ou les banquiers privés peuvent proposer à leurs clients de souscrire à ces produits de diversification patrimoniale. Les GFA, comme leurs cousins groupements fonciers viticoles (GFV) et groupements fonciers forestiers (GFF), répondent en effet à différents objectifs patrimoniaux. Moyennant un ticket d’entrée réduit, les GFA offrent la possibilité aux investisseurs de diversifier leur patrimoine vers un actif réel, l’agriculture.

Réglementation applicable aux groupements fonciers agricoles

Textes applicables aux groupements fonciers agricoles

Les articles L.321-1 à L.322-23 du Code rural et de la pêche maritime définissent les GFA et leur cadre réglementaire. Les groupements fonciers agricoles ont été créés sous leur forme actuelle par la loi n°70-1299 du 31 décembre 1970. Ces sociétés civiles ont été créées à l’époque notamment pour lutter contre les problèmes liés à l’apparition d’indivisions successorales. Or ces situations (d’indivision) sont susceptibles de mettre en péril la poursuite de l’exploitation agricole, qui a besoin d’une grande stabilité dans le temps.

Commercialisation réglementée des GFA

La commercialisation des GFA est réglementée par l’Autorité des Marchés Financiers (AMF). Les GFA sont des fonds d’investissement alternatifs (FIA) et entrent dans le cadre juridique de la gestion d’actifs [1]. Les groupements fonciers agricoles à vocation familiale ne sont pas concernés par ces mesures.

La société de gestion du GFA doit être agréée par l’AMF. La société de gestion doit :

- obtenir un visa préalable avant commercialisation ;

- créer un cadre strict d’évaluation des actifs ;

- prévoir l’intervention d’un dépositaire en charge de la garde des actifs ;

- assurer le suivi des liquidités ;

- contrôler la régularité des décisions.

Ces obligations créent un environnement protecteur pour les épargnants. Elles font du foncier agricole une classe d’actifs répondant aux mêmes critères de régulation et de gouvernance que les autres supports d’investissement.

Fonctionnement des GFA

Capital et associé(e)s des GFA

Le capital du GFA est composé des apports en propriété de biens meubles et immeubles ou de droits immobiliers à destination agricole. Il peut aussi y avoir des apports en numéraire.

Le capital se décompose en parts sociales représentatives d’une fraction du capital social à l’image de la société civile immobilière. Ces parts sont nominatives et assorties d’un droit de vote à l’assemblée générale annuelle. Il est à noter que les associés sont tenus indéfiniment des dettes du GFA, en fonction de leur pourcentage de détention du capital.

Les associés ont la possibilité, sans préjudice des droits des tiers, de se retirer totalement ou partiellement de la société dans les conditions prévues par les statuts. Ces statuts doivent notamment prévoir un droit de préférence pour l’acquisition des parts mises en vente. Des pactes d’associés peuvent également être créés (avec des dispositions concernant les options d’achat ou de vente, droits de sortie conjointe ou obligations de sortie par exemple).

GFA bailleur ou GFA exploitant

Il existe deux sortes de GFA.

Le GFA bailleur loue par bail ferme son patrimoine foncier agricole à un exploitant ou à une société agricole (GAEC, etc.). Le loyer annuel correspondant aux hectares loués et exploités est versé aux associés GFA en fonction du nombre de parts détenues, une fois les frais déduits. Le loyer est actualisé tous les ans avant le mois d’octobre, en prenant comme référence l’indice national des fermages. Cet indice fixe le loyer des terres nues et des bâtiments d’exploitation agricole.

Le GFA exploitant a pour finalité l’exploitation directe de tout ou partie du foncier agricole qu’il détient. Ce type de GFA est utilisé pour favoriser le regroupement d’exploitations, notamment pour en augmenter la rentabilité. Il s’agit souvent de GFA familiaux qui partagent la valeur du foncier entre les membres de la famille pour éviter le démembrement de l’exploitation.

À noter : l’association des sociétés et groupements fonciers et forestiers (ASFFOR), créée en 1983, assure la promotion du placement foncier, agricole ou forestier, sous forme collective et défend les intérêts de ses membres auprès des pouvoirs publics. C’est un lieu d’échanges et d’information sur le foncier non bâti et les préoccupations spécifiques des investisseurs.

État du marché du foncier agricole

Un secteur hétérogène

L’observatoire du marché foncier rural des sociétés d’aménagement foncier et d’établissement rural (SAFER) publie chaque année son bilan statistique des marchés du foncier agricole.

Le bilan 2023 des SAFER indique que les GFA ont acquis un peu plus de 28 000 ha de terres en 2023, en diminution de 6,1 % par rapport à l’année précédente pour une valeur totale de 208 millions d’euros. 3 260 transactions ont été réalisées en 2023, en baisse de 8,1 % par rapport à 2022. Les GFA représentent une faible part de l’ensemble des transactions dans le foncier agricole.

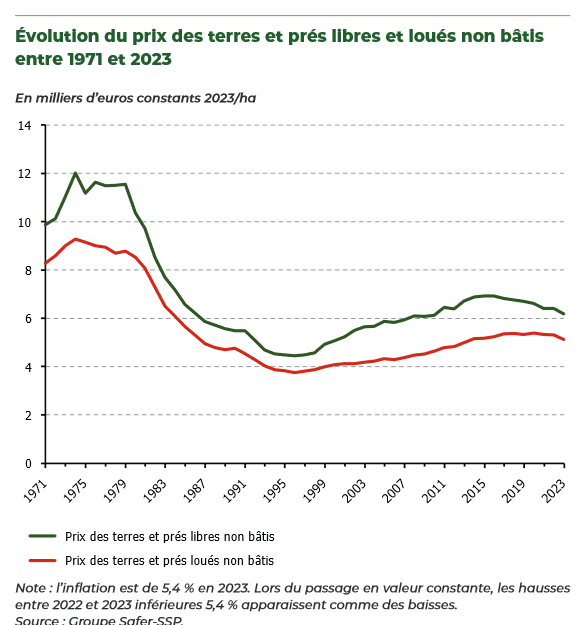

Le prix moyen des terres et prés libres non bâtis a poursuivi sa hausse en 2023, quoiqu’à un rythme plus modéré qu’en 2022 (+ 1,5 %). Le prix de ces terres atteint ainsi son niveau le plus élevé depuis 1997 à 6 200 euros/ha. Toutefois, en euros constants, les prix sont encore inférieurs à ceux de 2015. Cette hausse s’inscrit dans un contexte de poursuite de la baisse (- 3,5 %) des surfaces échangées sur le marché des terres et prés libres, compensée par la hausse du nombre de transactions (+3,6 %) et de taux d’intérêt en forte hausse.

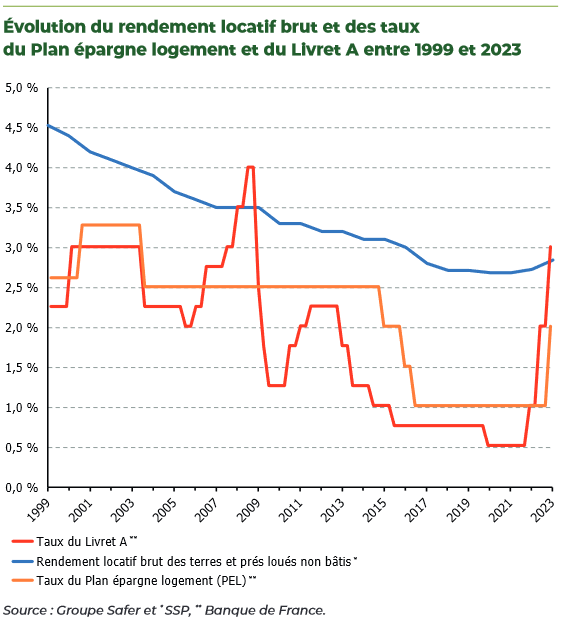

Pour le prix des terres et prés loués non bâtis, l’année 2023 est marquée par une légère augmentation du prix à l’hectare, qui s’établit désormais à 5 124 euros (+ 1,4%), et la relative stabilité du rendement locatif des terres, inchangé depuis 2020. Ce rendement se situe en 2023 à 2,86 %, un taux plus faible que celui du Livret A. En 2023, les acquisitions par les particuliers de terres et prés loués non bâtis ont été en net repli (- 10,6 %), représentant près d’une transaction sur six de terres louées non bâties (18 %).

Les évolutions des prix sont très contrastées selon les régions et selon les usages des terres : zones de grandes cultures, zones de polyculture-élevage et zones d’élevage bovin.

Une rentabilité moyenne, inférieure au Livret A en 2023

La rentabilité de l’investissement dans le foncier agricole n’est pas garantie. En effet, cette rentabilité dépend des conditions économiques générales mais aussi des conditions météorologiques affectant les productions agricoles.

En 2023, la rentabilité des GFA a atteint 2,84 % (+0,16 % en un an), ce qui en fait un placement à rentabilité moyenne. Ces dernières années, le placement avait été recherché en raison du faible rendement de l’épargne réglementée. Depuis 2023 et la hausse du taux du livret A, le rendement des GFA est moins intéressant.

Pour analyser la rentabilité sur le long terme, il faut neutraliser les effets de l’inflation. Si nous retenons le critère du prix des terres en euros constants, l’investissement en foncier agricole n’a pas été rentable depuis les années 1970 !

L’Indice des fermages en soutien de la rentabilité des GFA ?

Les baux agricoles sont actualisés chaque année avec l’indice national des fermages. L’arrêté du 17 juillet 2024 a fixé la valeur de l’indice national des fermages à 122,55 en hausse de 5,23 % par rapport à 2023 (après 5,63 % de hausse l’année précédente), un record depuis son instauration en 2009. La dernière valeur de l’indice est utilisée pour actualiser le montant des loyers des terres agricoles dus entre le 1er octobre 2024 et le 30 septembre 2025. Cette hausse est favorable pour les porteurs de parts de GFA.

Fiscalité des GFA

Taxation des revenus et des plus-values

Les revenus issus des GFA sont des loyers et sont taxés dans la catégorie des revenus fonciers. En cas de revenus fonciers nets, il y a un double mécanisme de taxation :

- à la tranche marginale de l’impôt sur le revenu ;

- aux prélèvements sociaux au taux de 17,2 %.

Pour les gains réalisés à la revente des parts de GFA, c’est le régime des plus-values immobilières qui est retenu. Un montant forfaitaire de 19 % d’impôt sur le revenu est retenu sur la plus-value et de 17,2 % de prélèvements sociaux avec un mécanisme d’abattement sur la plus-value en fonction de la durée de détention des parts.

Pour l’impôt sur le revenu, la taxation disparaît au bout de 22 ans. Il faut attendre 30 ans pour être exonéré de prélèvements sociaux.

Exonération d’impôt sur la fortune immobilière

C’est un des principaux attraits de l’investissement pour les contribuables concernés. Les parts de groupements fonciers agricoles sont considérés comme des biens professionnels.

Dans certaines conditions, ils sont exonérés d’impôt sur la fortune immobilière (IFI) à titre total ou partiel :

- 75 % de la valeur jusqu’à 101 897 € ;

- 50 % de la valeur du GFA au-delà.

Pour bénéficier de ce régime fiscal dérogatoire, les biens doivent faire l’objet d’un bail à long terme.

Avantages en cas de donation et de succession

Les avantages fiscaux concernent aussi la transmission de parts de GFA par donation ou succession. Ainsi, les parts bénéficient d’une exonération des 3/4 de la valeur jusqu’à 300 000 euros et de 50 % au-delà (CGI, art. 793 bis).

Pour bénéficier de cette exonération, plusieurs conditions sont à respecter :

- durée de détention des parts pendant au moins deux ans ;

- le bail entre le GFA et l’exploitant est d’une durée d’au moins dix-huit ans ;

- les donataires (ou héritiers) conservent leurs parts durant au moins cinq ans.

Si les donataires (ou héritiers) conservent leurs parts durant cinq années supplémentaires (dix années au total), l’exonération est fixée à 3/4 de la valeur jusqu’à 500 000 euros et à 50 % au-delà

Un autre avantage, non négligeable, à garder en tête est que les parts de groupements fonciers agricoles peuvent aussi faire l’objet d’un nantissement pour l’obtention de prêts à toutes fins professionnelles ou familiales.

Notes :

Axel Masson

Rédaction des Experts du Patrimoine (Village des Notaires)