Une réforme bienvenue de l’épargne retraite

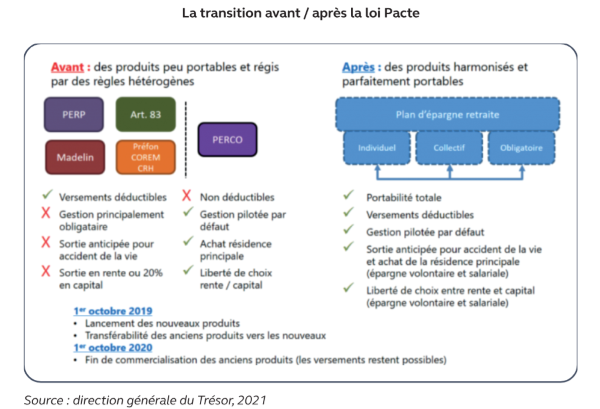

Avant la loi Pacte [1], de nombreux dispositifs existaient pour inciter les personnes en activité professionnelle à se constituer volontairement une épargne supplémentaire en prévision de la retraite. À l’issue de la phase d’épargne, les sommes épargnées étaient restituées quasi exclusivement sous forme de rentes viagères et venaient compléter les pensions versées par les régimes de retraite obligatoires. Ces plans d’épargne étaient appelés dans le jargon assurantiel des « produits tunnels », car ils bloquaient l’épargne jusqu’à la liquidation de la retraite. Les cas de sortie anticipée étaient très limités et concernaient des situations d’« accidents de la vie » telles que l’invalidité, le décès anticipé du conjoint, l’expiration des droits à l’assurance-chômage. C’est cette caractéristique de « produit tunnel » qui a longtemps rebuté les épargnants français, traditionnellement rétifs à la rente et recherchant plutôt la disponibilité de leur épargne sous forme de capital.

Initialement réservée à certaines catégories professionnelles, il a fallu attendre 2003 et le lancement des Plan d’épargne retraite populaire (PERP) pour que l’épargne retraite soit rendue accessible à l’ensemble de la population (en activité ou non) et dans le cadre de l’entreprise (PERCO).

Dans son rapport, la Cour reconnaît que la loi Pacte a apporté une « meilleure visibilité » aux dispositifs d’épargne retraite supplémentaire.

La réforme a notamment assoupli les conditions de sortie des dispositifs en généralisant la sortie en capital.

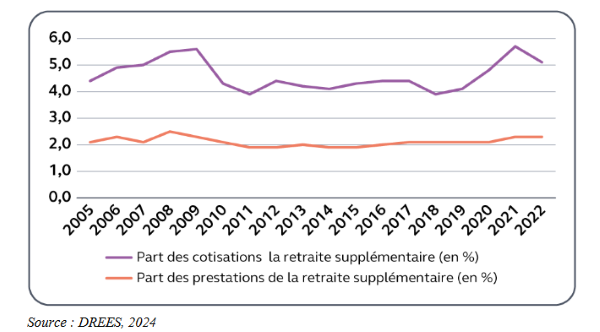

Part de la retraite supplémentaire dans les cotisations et les prestations

Le graphique montre que la part de la retraite supplémentaire par capitalisation reste faible dans le système de retraite français. Les plan d’épargne retraite (PER) ne représentaient en 2022 que 5,1 % de l’ensemble des cotisations et 2,3 % des prestations versées. Un peu plus de 10 % (13 % exactement) des actifs en activité sont détenteurs d’un PER d’entreprise et 10 % d’un PERIn (plan d’épargne retraite individuel). En 2022, à peine la moitié des détenteurs a versé sur son plan.

Cependant, dans un contexte de dégradation de la situation des régimes de retraite obligatoire, l’épargne retraite a redoré son blason auprès des épargnants ces dernières années. Ainsi plus de 18 milliards d’euros ont été versés par les épargnants en 2022. L’encours des plans a atteint tout de même 293 milliards d’euros fin 2023 et 16 millions de contrats sont actifs. Ce sont surtout les dispositifs portés par les entreprises qui ont soutenu le développement de l’épargne retraite depuis la mise en œuvre de la réforme.

Des dispositifs « ambigus » à « coût élevé » pour les finances publiques

Les sages de la rue Cambon ont chiffré à 1,8 milliard d’euros le coût de l’épargne retraite pour les finances publiques en 2022. Ce coût représente notamment les économies d’impôt sur le revenu associées aux versements réalisés sur les divers plans par les épargnants-contribuables.

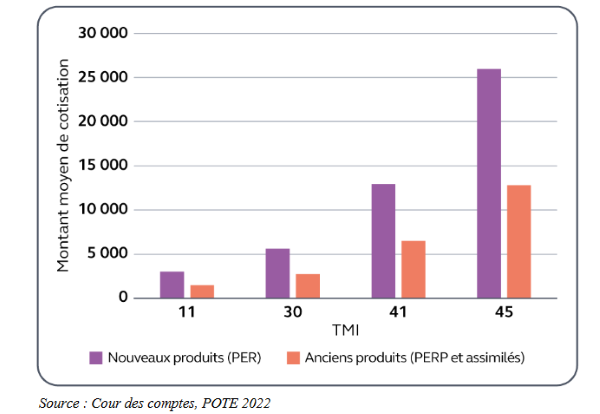

Sans le dire explicitement, la Cour pense que l’épargne retraite est en fait vue comme un outil de défiscalisation utilisée par les contribuables les plus aisés et non comme un outil dédié à la retraite. Les objectifs initiaux seraient ainsi plus ou moins dévoyés par l’avantage fiscal accordé lors des versements. Elle note en effet que « la moitié des demandes de déductions fiscales annuelles sont inférieures à 1700 € pour les PER individuels (PERIN), alors une partie d’entre elles portent sur des montants bien plus élevés ».

Montant moyen de versements par tranche marginale d’imposition en 2022

Il est vrai que l’épargne retraite individuelle a des caractéristiques relevant de l’ingénierie patrimoniale pure, que la Cour rappelle à juste titre : ainsi, l’épargnant a la possibilité « de reporter sur les trois années suivantes la fraction non utilisée du plafond de déduction et de bénéficier du plafond de son conjoint ». Selon la Cour, ces subtilités « ouvrent en effet de larges possibilités à des contribuables en recherche d’optimisation fiscale ». Rappelons que les versements relèvent de la catégorie des charges déductibles du revenu global. Ainsi, un contribuable taxé dans les plus hautes tranches marginales de l’impôt sur le revenu (30 %, 41 % et 45 %), peut minorer assez nettement son impôt en optimisant ses versements. l’institution souhaite que le régime soit « resserré » afin « d’éviter certains excès qui détournent les dispositifs de leur fonction de préparation de la retraite ». Rappelons tout de même que les sommes versées par les épargnants sont issues de revenus qui sont déjà taxés par ailleurs…

Des objectifs de soutien à l’économie « flous »

Les épargnants français ont une approche très sécuritaire lorsqu’il s’agit de leurs placements financiers. L’épargne retraite ne déroge pas à cette règle. La Cour a constaté que la grande majorité des sommes épargnées sont versées sur des supports très sécuritaires, alors qu’a priori l’horizon long de la retraite supposerait d’investir sur des supports plus risqués générateurs de performance sur le long terme. Les conseillers financiers s’en désolent, la Cour aussi visiblement !

Elle rappelle qu’en 2019, la loi Pacte avait notamment pour objectif de « favoriser l’investissement dans l’économie productive ». Cinq ans après, le constat est que l’épargne retraite « continue de s’inscrire dans le cadre plus large de l’assurance vie, qui fait une part importante aux placements sécurisés, à travers la garantie en capital accordée pour les fonds euros ». Malgré les nouvelles opportunités supplémentaires d’investissement dans les PME/ETI prévues par la loi Industrie Verte d’octobre 2023 [2], les sommes fléchées vers le financement des entreprises restent minoritaires. la Cour conclut que l’ « impact de l’épargne retraite sur le financement de l’économie est donc en pratique peu distinct des caractéristiques de l’épargne investie au sein de l’assurance-vie ».

Dans un contexte de fragilité des finances publiques, le rapport de la Cour sonne comme une alarme pour la pérennité des avantages fiscaux de l’épargne retraite…

Pour aller plus loin :

Consulter l’intégralité du rapport de la Cour des comptes « L’épargne retraite - entre produit financier et complément de retraite, un dispositif coûteux aux objectifs à clarifier. »– novembre 2024

Notes :

Axel Masson

Rédaction des Experts du Patrimoine (Village des Notaires)