Comment définir l’inclusion financière ?

En 2015, la Banque mondiale a défini le concept d’inclusion financière comme « la possibilité pour les individus et les entreprises d’accéder à toute une gamme de produits et de services financiers (transactions, paiements, épargne, crédit, assurance) qui soient d’un coût abordable, utiles, adaptés à leurs besoins et proposés par des prestataires fiables et responsables ».

La Banque de France s’est ensuite inspirée de la définition de la Banque mondiale et l’a reprise à son compte tout en la centrant sur les personnes. Ainsi, pour la Banque de France, l’inclusion financière « permet à toute personne d’avoir accès aux services financiers de base qui sont nécessaires au quotidien comme un compte bancaire, des moyens de paiement adaptés, un accès au crédit pour réaliser des petits projets d’insertion, etc. C’est aussi protéger et informer les personnes qui se trouvent en situation de fragilité, grâce à des mesures adaptées ».

Cette définition laisse à penser que l’accès aux services financiers est désormais considéré comme un service public indispensable à l’intégration économique et sociale. Ainsi, ne pas avoir accès aux services financiers est assimilé à un facteur d’exclusion.

La Banque de France suit ainsi plusieurs critères dans son baromètre mensuel d’inclusion financière.

Les dossiers de surendettement

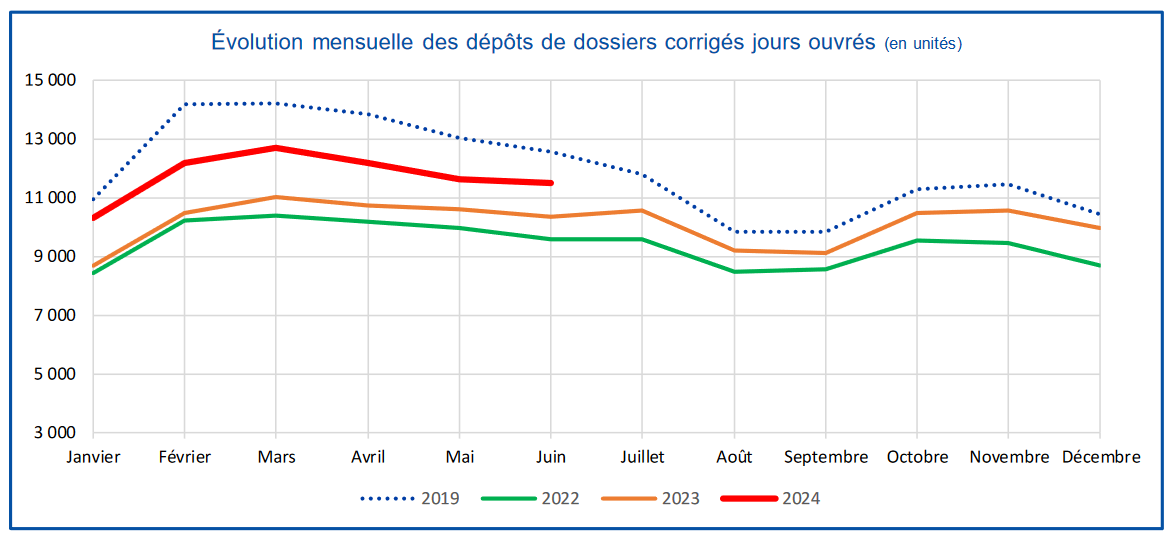

En juin 2024, le nombre de dossiers de surendettement déposés auprès des commissions idoines s’est stabilisé à 10 944 en données brutes. À la même période de l’an dernier, 10 876 dossiers de surendettement avaient été déposés.

Source : Banque de France

Ainsi, à fin juin 2024, le nombre de dépôts de dossiers de surendettement progresse de 14 % par rapport à la même période de 2023. Toutefois, ce chiffre demeure inférieur de 10 % à celui des six premiers mois de 2019.

Fin juin 2024, 9,2 % des dossiers de surendettement des ménages traités par les commissions comprenaient au moins une dette immobilière. Cette part décroit régulièrement depuis 2022. Les femmes sont plus concernées par une situation de surendettement puisqu’elles constituent 54,6 % des dossiers (45,4 % pour les hommes). Les classes d’âge 35-54 ans représentent 46,7 % des dossiers (20,9 % pour les 18-34 ans et 32,4 % pour les plus de 55 ans). Les locataires sont surreprésentés avec 76 % des dossiers. Enfin, le surendettement touche plutôt des ménages modestes, puisque 67,7 % concernent des personnes dont les revenus sont inférieurs au SMIC.

Source : Banque de France

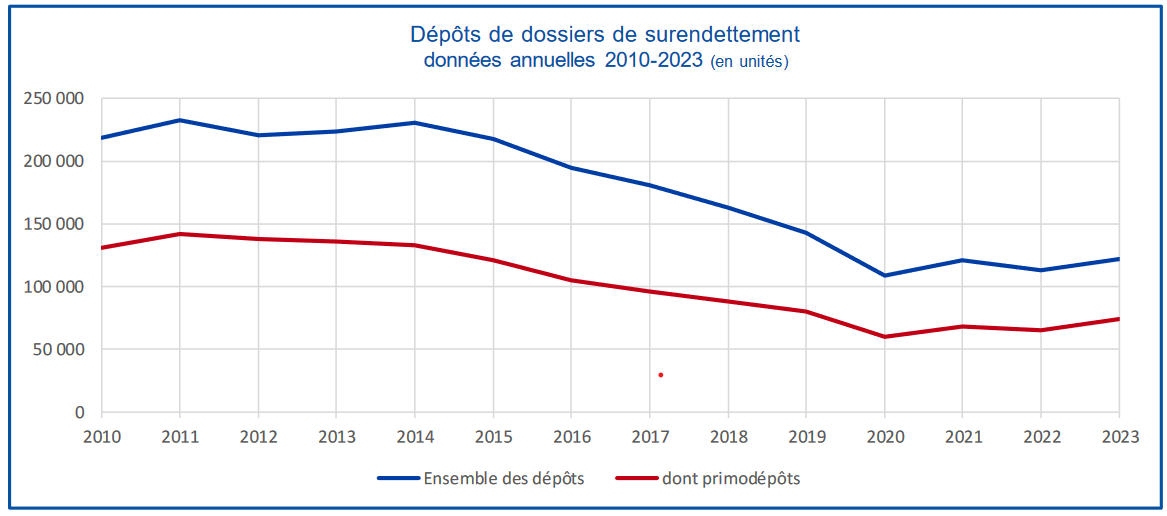

Si nous analysons les données sur une plus longue période, le nombre de dépôts de dossiers de surendettement décroît sensiblement et c’est une bonne nouvelle ! Cependant, les chiffres ont tendance à remonter légèrement depuis 2020.

Le droit au compte bancaire

Le droit au compte bancaire est un dispositif légal qui offre la possibilité aux personnes dépourvues de compte bancaire d’en d’ouvrir auprès d’un établissement de crédit désigné par la Banque de France.

Avant de faire valoir ses droits à l’ouverture d’un compte bancaire auprès de la Banque de France, la personne demandeuse a dû être déboutée par l’établissement bancaire auprès duquel elle a souhaité ouvrir son compte. Dans le cadre de cette procédure, l’établissement de crédit désigné par la Banque de France ne peut pas refuser au demandeur l’ouverture de son compte bancaire.

La loi prévoit que le futur client dispose d’un ensemble de services bancaires de base associé à ce compte de dépôt.

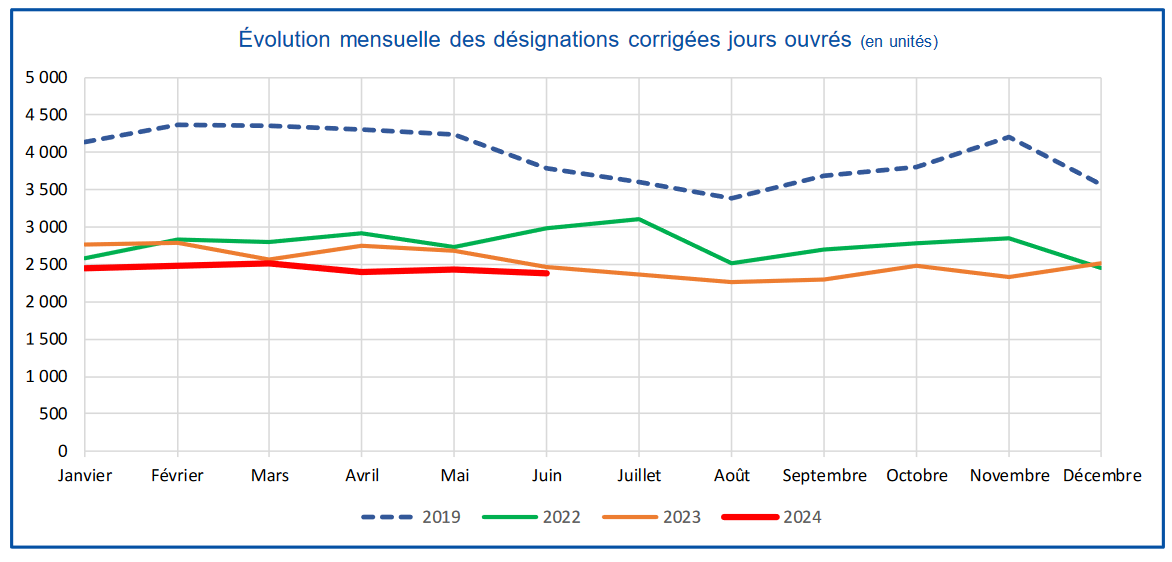

Source : Banque de France

Le nombre de désignations de droit au compte s’inscrit en baisse de 4 % en juin 2024 par rapport à juin 2023. Sur le premier semestre 2024, le repli est de 9 % par rapport à 2023. La tendance est aussi positive sur ce critère avec une diminution régulière depuis 2019.

Inscriptions au FCIP et au FCC

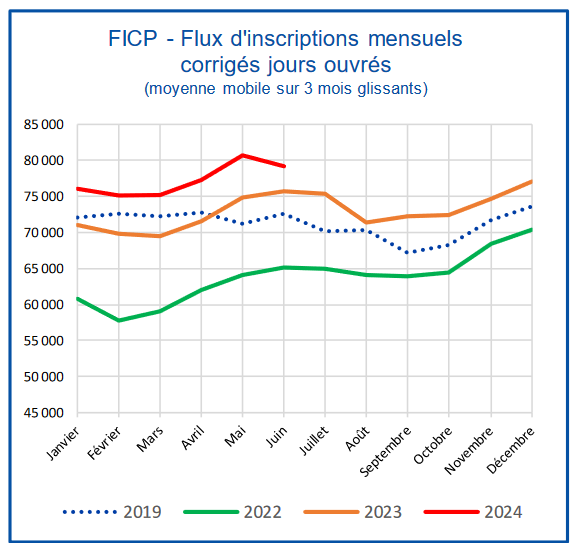

Le fichier national des incidents de remboursement des crédits aux particuliers (FICP) recense les personnes qui ont rencontré des difficultés à rembourser les échéances d’un prêt souscrit à titre personnel. Le fichier comptabilise aussi les personnes en situation de surendettement, dès la date du dépôt de leur dossier auprès d’une commission.

Source : Banque de France

Les nouvelles inscriptions au FICP se sont accrues de 8 % entre juin 2024 et juin 2023. En cumul, sur les six premiers mois de l’année 2024, la hausse est de 6 % par rapport à la même période de 2023. Sur ce critère, la tendance est plutôt inquiétante, puisque les inscriptions sont en hausse constante depuis 2022.

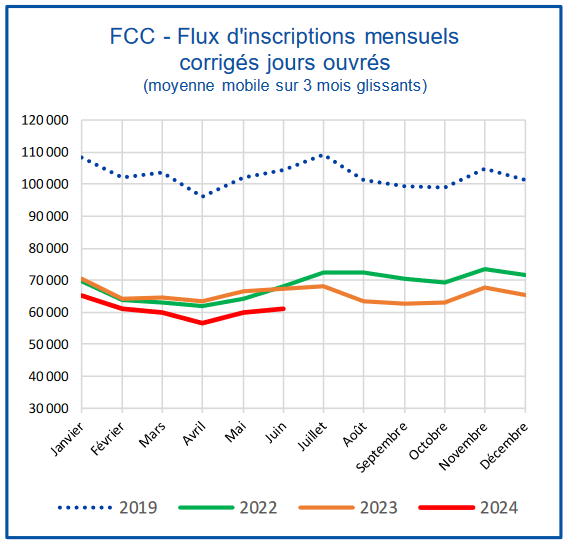

Le fichier central des chèques (FCC) recense quant à lui les personnes ayant émis des chèques sans provision et les personnes qui se sont vues retirer leur carte bancaire à la suite d’un usage abusif. Le fichier recense aussi les personnes qui sont sous le coup d’une interdiction judiciaire d’émettre des chèques.

Source : Banque de France

Les déclarations au fichier central des chèques (FCC) s’affichent en retrait de 8 % sur le premier semestre 2024 par rapport au premier semestre 2023. Sur un mois, l’amélioration est plus marquée, puisque les déclarations sont en diminution de 15 % entre juin 2024 et juin 2023. Par rapport à 2019, en cumul de janvier à juin, les déclarations ont chuté de 42 %. Cet indicateur s’améliore franchement, alors que les chèques sans provision ont longtemps constitué un fléau pour les commerçants.

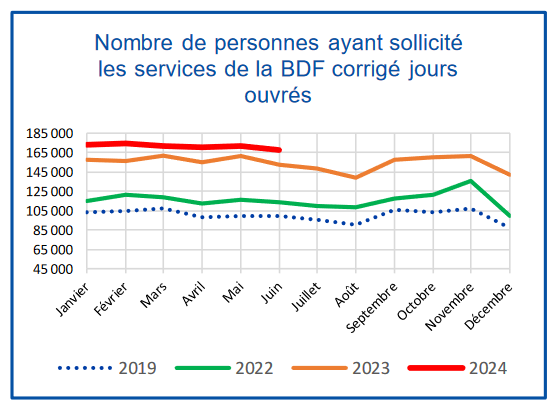

Les demandes d’informations en provenance du public

Dans une démarche d’amélioration de ses indicateurs d’« inclusion financière » et pour faciliter les démarches administratives des personnes concernées, la Banque de France offre au public un accueil « multicanal » auprès de ses services. Les demandeurs peuvent ainsi s’adresser à la Banque de France :

- par téléphone au 34 14 « Allo Banque de France » du lundi au vendredi de 8h à 18h ;

- dans une succursale accueillant le public du lundi au vendredi, prioritairement sur rendez-vous ;

- par courrier à l’adresse Banque de France – TSA 50120 – 75035 Paris cedex 01 ;

- sur le site internet www.banque-france.fr/rubrique particuliers.

Source : Banque de France

Les demandes d’informations ont progressé de 9 % sur les six premiers mois de l’année 2024 par rapport à la même période de l’année dernière. La hausse est de 68 % par rapport au premier semestre 2019.

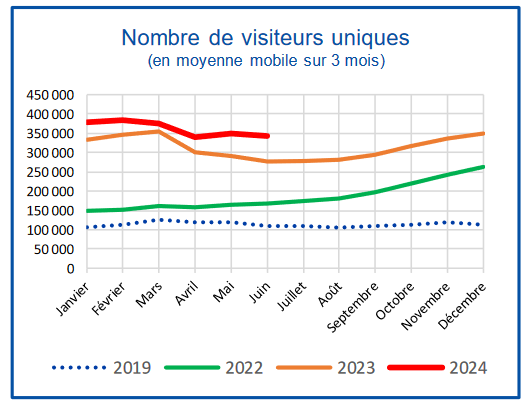

Source : Banque de France

La fréquentation des pages du site internet de la Banque de France correspondant aux services d’« inclusion financière » progresse de 13 % sur le premier semestre 2024 par rapport au premier semestre 2023. La hausse est de 202 % par rapport au premier semestre 2019.

Pour aller plus loin :

![]() Baromètre de l’« inclusion financière » juillet 2024 - Banque de France.

Baromètre de l’« inclusion financière » juillet 2024 - Banque de France.

![]() Site internet de la Banque mondiale -informations sur l’inclusion financière.

Site internet de la Banque mondiale -informations sur l’inclusion financière.

Axel Masson

Rédaction des Experts du Patrimoine (Village des Notaires)