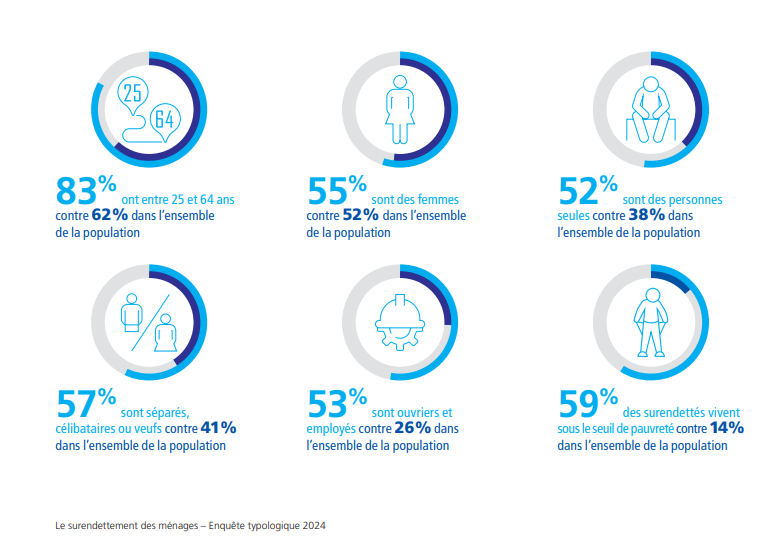

Profils des ménages surendettés

L’enquête met en évidence des profils récurrents parmi les ménages concernés. En 2024, 55 % des personnes surendettées sont des femmes, une proportion supérieure à celle observée dans la population générale (52 %). Les personnes vivant seules représentent 52 % des dossiers, et les familles monoparentales 20 %, soit le double de leur proportion dans l’ensemble des ménages français. Parmi ces familles monoparentales, 18 % sont des mères seules, souvent confrontées à des difficultés financières accrues. La situation professionnelle des surendettés illustre également une fragilité économique marquée, avec 25 % des personnes concernées en recherche d’emploi, un taux bien supérieur à la moyenne nationale du chômage estimée à 7,4 %.

L’accès au logement constitue un autre élément clé du surendettement. Près de 88 % des ménages surendettés sont locataires ou hébergés à titre gratuit, contre 42 % dans l’ensemble de la population. Seuls 8 % des surendettés sont propriétaires de leur logement, mais la majorité d’entre eux sont en situation d’impayés. Par ailleurs, le niveau de vie médian des ménages surendettés s’établit à 1 180 euros par mois, soit 42 % de moins que la moyenne nationale. Pour les 10 % les plus précaires, ce niveau de vie chute à moins de 637 euros par mois, soulignant l’extrême vulnérabilité économique d’une partie des surendettés.

Endettement et capacité de remboursement

En 2024, l’endettement total des ménages surendettés s’élève à 4,5 milliards d’euros, en hausse de 6,2 % par rapport à l’année précédente. Le montant moyen de l’endettement hors immobilier est de 30 315 euros, tandis que le montant médian s’établit à 17 447 euros. Pour l’endettement immobilier, les montants moyens et médians atteignent respectivement 113 056 et 95 846 euros. Malgré ces chiffres, la capacité de remboursement des ménages surendettés reste limitée, puisque près de la moitié d’entre eux ne disposent d’aucune ressource pour éponger leurs dettes après paiement des charges fixes et dépenses essentielles.

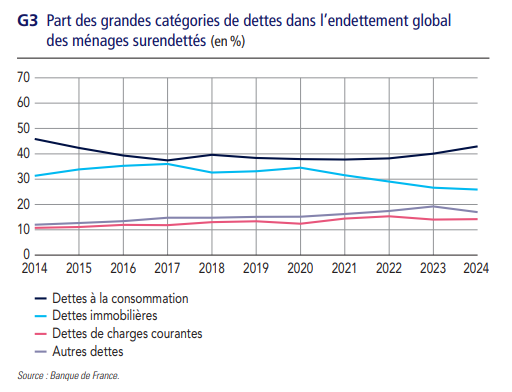

Les dettes à la consommation, qui englobent les crédits renouvelables, prêts personnels et autres crédits affectés, représentent 43 % de l’endettement global, en augmentation par rapport à 2023. À l’inverse, les dettes immobilières poursuivent leur baisse et ne constituent plus que 26 % du total. Les dettes de charges courantes, incluant loyers impayés, factures d’énergie et arriérés d’impôts, restent stables à 14 % de l’endettement global, avec un montant moyen de 7 610 euros par ménage. Les dettes fiscales, qui représentent environ 132 millions d’euros, sont présentes dans 12 % des dossiers.

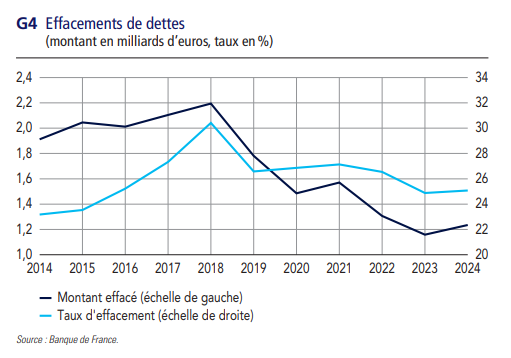

Solutions et effacements de dettes

Les commissions de surendettement ont traité 131 080 dossiers en 2024, soit une hausse de 9,5 %. Les mesures adoptées varient selon la situation des ménages. Parmi ces dossiers, 43 % ont donné lieu à des mesures imposées avec remboursement partiel ou total, tandis que 34,7 % des ménages ont bénéficié d’un effacement total de leurs dettes. Seuls 6,5 % des dossiers ont abouti à un plan conventionnel de redressement, réservé aux propriétaires immobiliers, tandis que 15,8 % des demandes ont été jugées irrecevables.

L’effacement de dettes représente une part conséquente du traitement du surendettement. En 2024, 1,2 milliard d’euros ont été effacés, soit 25 % de l’endettement global. En moyenne, chaque dossier ayant bénéficié d’un effacement a vu disparaître 19 728 euros de dettes. Les dettes à la consommation constituent 49,4 % des montants effacés, les dettes de charges courantes 28,8 %, tandis que les dettes immobilières ne représentent que 9,4 % des effacements. Le taux d’effacement des dettes de logement atteint 47 %, contre seulement 8 % pour les dettes immobilières. L’analyse montre également que les créanciers publics sont davantage exposés aux effacements, avec un taux de 39 %, tandis que les établissements financiers voient 27 % de leurs créances annulées.

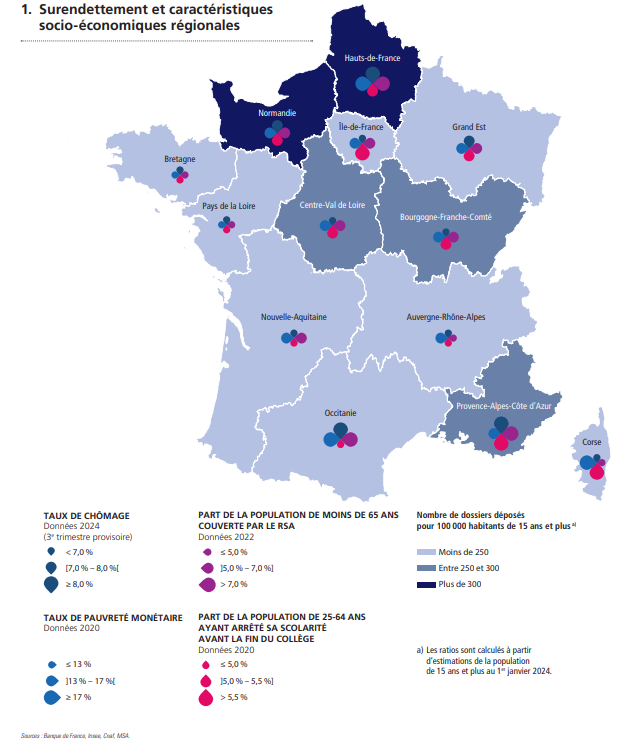

Répartition géographique du surendettement

L’étude révèle de fortes disparités géographiques en matière de surendettement. En 2024, la moyenne nationale est de 245 dossiers déposés pour 100 000 habitants, mais certaines régions se distinguent par des taux nettement plus élevés. Les Hauts-de-France affichent ainsi un taux de 396 dossiers pour 100 000 habitants, suivis par la Normandie (307) et le Centre-Val de Loire (280). À l’inverse, les régions les moins touchées sont la Bretagne (179) et l’Île-de-France (200).

Au niveau départemental, les écarts sont encore plus marqués. La Lozère enregistre le taux le plus bas, avec seulement 125 dossiers déposés pour 100 000 habitants, tandis que l’Aisne et le Pas-de-Calais atteignent respectivement 459 et 455 dossiers. Ces écarts s’expliquent en grande partie par les conditions socio-économiques locales : les départements à forte précarité et à taux de chômage élevé sont généralement les plus touchés par le surendettement. De plus, dans certaines zones rurales, le manque d’accès aux services bancaires et aux dispositifs d’accompagnement accentue les difficultés des ménages en situation financière précaire.

L’analyse des caractéristiques des surendettés par territoire permet également de mettre en évidence des liens entre précarité économique et endettement. Dans les départements où la part des ménages sous le seuil de pauvreté dépasse 20 %, comme le Nord ou la Seine-Saint-Denis, les taux de dépôt de dossiers sont sensiblement plus élevés. De même, les territoires présentant un taux de chômage supérieur à 10 % connaissent des niveaux de surendettement plus importants, comme en témoigne la situation observée dans certaines communes des Hauts-de-France et de la Normandie.

Pour aller plus loin :

![]() L’inclusion financière, un indicateur de la Banque de France qui synthétise les risques de fragilité financière des ménages par Axel Masson, Village des Notaires et Experts du Patrimoine.

L’inclusion financière, un indicateur de la Banque de France qui synthétise les risques de fragilité financière des ménages par Axel Masson, Village des Notaires et Experts du Patrimoine.

![]() Enquête typologique sur le surendettement des ménages en 2024 par la Banque de France.

Enquête typologique sur le surendettement des ménages en 2024 par la Banque de France.

Ferroudja Saidoun

Village des Notaires - Experts du Patrimoine