Des performances hétérogènes

Les actifs financiers non cotés regroupent un large spectre d’investissements : capital- investissement, dette privée d’entreprises, fonds d’infrastructure. Certains d’entre eux, appelés « fonds fiscaux », accordent une réduction d’impôt sur le revenu aux investisseurs particuliers.

Dans cette catégorie, on retrouvera notamment les fonds d’investissement de proximité (FIP), les fonds communs de placement dans l’innovation (FCPI).

Ces fonds sont commercialisés par les intermédiaires disposant de l’agrément CIF (conseillers en investissements financiers), à savoir les conseillers en gestion de patrimoine indépendants et les banques.

Dans son étude, l’AMF a analysé l’ensemble de la gamme des fonds commercialisée auprès de la clientèle non-professionnelle. Selon la réglementation, il s’agit des clients qui investissent moins de 100 000 euros dans le fonds. De fait, cette clientèle non-professionnelle est constituée de la majorité de la clientèle patrimoniale et grand public. Les fonds immobiliers non cotés ont été exclus du champ de l’analyse.

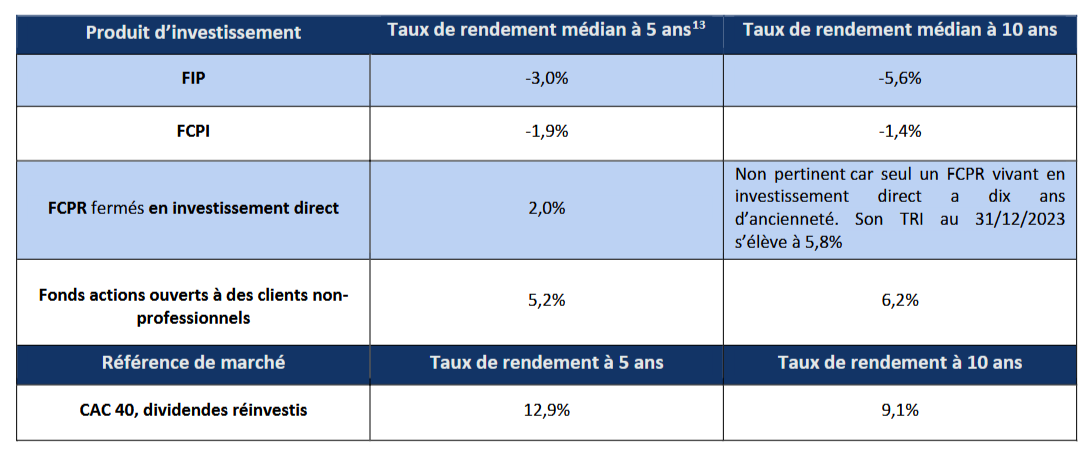

Tableau de synthèse des performances

Source : AMF

Source : AMF

Selon l’AMF, les performances de cette gamme de fonds sont « hétérogènes ». Une expression plutôt feutrée qui ne peut masquer les contreperformances avérées de certains FIP et FCPI. En ce qui concerne les FCPR, la comparaison avec les fonds d’actions cotées n’apparaît pas non plus particulièrement avantageuse.

Des risques spécifiques associés à la nature des fonds et importance des frais

Les FCPR (comprenant la gamme des FIP et FCPI) accordent des avantages fiscaux à l’entrée qui sont la contrepartie d’une durée de détention minimale des fonds. Ainsi, dans son étude, l’AMF a pointé un réel tassement des rendements des fonds lorsque ceux-ci s’approchent de leur date de liquidation contractuelle. En effet, les sociétés de gestion ont l’obligation de céder l’ensemble des actifs avant la date de liquidation du fonds. Le produit de cession des actifs sera ainsi redistribué aux investisseurs, indépendamment de la situation conjoncturelle. L’institution note que cette obligation de liquidation peut générer de réelles « difficultés de cession ». Ces difficultés de cession sont susceptibles de peser sur leur prix de vente et venir, in fine, minorer la performance globale.

Rappelons aussi que ces fonds prennent des participations au capital ou accordent des prêts aux jeunes entreprises. Le risque de faillite est plus élevé pour ce type d’entreprises, ce qui peut entraîner la perte potentielle de tout ou partie des fonds investis. Heureusement, la diversification mutualise et réduit les risques, mais ne les supprime pas.

Autre spécificité de ces fonds, le poids important des frais. L’empilement de ces derniers ne doit pas être négligé par les investisseurs. Les frais sont constitués des droits d’entrée (généralement négociables), des frais de gestion annuels (entre 2,4 % et 3,5 % par an), voire des frais de gestion si les fonds sont logés au sein des contrats d’assurance-vie. L’Autorité rappelle que ces frais viennent mathématiquement grever la performance.

À noter que dans son étude, l’AMF n’a pas « trouvé de lien significatif entre le niveau des frais et la performance des fonds »…

Une information spécifique à transmettre à la clientèle non-professionnelle

Dans ce contexte, l’institution recommande que « le discours commercial et les supports utilisés lors de la commercialisation des fonds non cotés à des clients non-professionnels tiennent compte de leurs caractéristiques spécifiques en matière de politique d’investissement du fonds, d’appels de capitaux et de distribution, ainsi que des frais associés à la part commercialisée ».

L’AMF précise aussi que « les performances des fonds d’actifs financiers non cotés destinés à des clients particuliers ne peuvent pas être assimilées par défaut à l’historique des performances des fonds professionnels dont les caractéristiques sont différentes ».

L’AMF conclut « au caractère risqué des investissements, malgré leur volatilité généralement plus faible que celle des fonds investis en entreprises cotées ». « Cette faible volatilité apparente dépend de la fréquence et des méthodes de valorisation employées ».

Cet appel à la vigilance s’adresse évidemment aux CIF qui vendent ces fonds à leur clientèle comme des placements de diversification patrimoniale décorrélés de la volatilité des marchés financiers. Ces intermédiaires ont l’obligation de transmettre à leurs clients une « information claire et non trompeuse ». Par ailleurs, ils doivent s’assurer en permanence de l’adéquation des investissements réalisés avec la situation patrimoniale, les objectifs et l’aversion au risque de leurs clients.

Pour aller plus loin :

![]() L’impact des frais sur le rendement des placements financiers.

L’impact des frais sur le rendement des placements financiers.

![]() Les fonds d’investissement de proximité pour contribuer au développement des PME.

Les fonds d’investissement de proximité pour contribuer au développement des PME.

![]() Étude de la performance des fonds d’actifs financiers non cotés commercialisés à des clients non-professionnels - AMF janvier 2025.

Étude de la performance des fonds d’actifs financiers non cotés commercialisés à des clients non-professionnels - AMF janvier 2025.

Axel Masson

Rédaction des Experts du Patrimoine (Village des Notaires)