Contexte

L’ AMF est une institution publique indépendante en France, créée le 1er août 2003, à la suite de la fusion de plusieurs entités : la Commission des opérations de bourse (COB), le Conseil des marchés financiers (CMF) et le Conseil de discipline de la gestion financière (CDGF).

L’AMF a pour missions de :

- Protéger l’épargne : elle veille à la sécurité des investisseurs en instruments financiers et s’assure de la transparence des informations fournies par les entreprises ;

- Réguler les marchés : l’AMF encadre les marchés financiers, supervise les sociétés cotées et contrôle les intermédiaires financiers ;

- Informer les investisseurs : elle garantit que les investisseurs reçoivent des informations claires et précises sur les produits d’investissement ;

- Faciliter la médiation : l’AMF met en place un dispositif de médiation pour résoudre les litiges entre les épargnants et les intermédiaires financiers.

L’autorité met ainsi à disposition des épargnants de l’information pédagogique et neutre concernant les produits financiers, le fonctionnement des marchés, ou encore la prévention des arnaques. L’institution a récemment proposé une synthèse s’intitulant Connaissez-vous vraiment les risques des différents placements financiers ? qui vise à sensibiliser les investisseurs sur l’importance d’évaluer rigoureusement les risques avant de faire leurs choix d’investissement, tout en leur recommandant de s’informer et de se former pour mieux comprendre les dynamiques de chaque type d’actif.

Les risques associés aux divers types d’investissements financiers

Les investissements financiers, bien qu’ils puissent offrir des rendements potentiellement attractifs, comportent une multitude de risques qui varient selon les types d’actifs choisis. Chaque catégorie d’investissement présente des enjeux spécifiques qui peuvent influencer la performance et la sécurité du capital investi.

Les actions cotées en bourse

Par exemple, les actions cotées en bourse sont soumises à deux types de risques. L’AMF les nomme risques "internes" et "externes" :

- Les risques internes sont liés à la gestion et aux choix managériaux, variant selon les entreprises ;

- Les risques externes affectent l’ensemble du marché, avec des chutes dues à des facteurs géopolitiques ou économiques et des évolutions réglementaires ou technologiques impactant les entreprises d’un même secteur.

À lire aussi :

Pour mieux comprendre ces risques, il est conseillé de consulter les rapports financiers des sociétés cotées.

Fonds indiciels cotés (ETF)

Quand il s’agit d’effectuer un investissement via des fonds indiciels cotés (ETF), les risques financiers sont multiples :

- Risque de volatilité [1] ;

- Risque de crédit ;

- Risque de liquidité ;

- Risques liés aux fluctuations de marché.

Pour évaluer le risque d’un ETF, l’AMF recommande de consulter le document d’informations clés (DIC), qui indique la composition de l’indice et inclut le Synthetic Risk Indicator (SRI), noté de 1 à 7. Les ETF d’actions obtiennent souvent un score de 4, correspondant à une volatilité de 12 à 20 %. Ce score ne garantit pas les performances futures de l’investissement, d’où l’importance d’analyser les risques des actions de l’indice.

Deux méthodes d’estimation du risque sont courantes :

- Value at Risk (VaR) : évalue la perte potentielle avec une probabilité (ex. 95 %), sans préciser la perte maximale ;

- Drawdown : mesure la perte maximale d’un ETF sur une période, indiquant la perte d’un investisseur entre le prix d’achat maximum et le prix de vente minimum.

À lire aussi :

Les crypto-monnaies : exemple du bitcoin

L’investissement dans les crypto-monnaies accroit le risque en termes de :

- Perte en capital ;

- Cyber-attaques ;

- D’arnaques notamment liées aux offres d’investissement sur le bitcoin.

Le risque de perte en capital

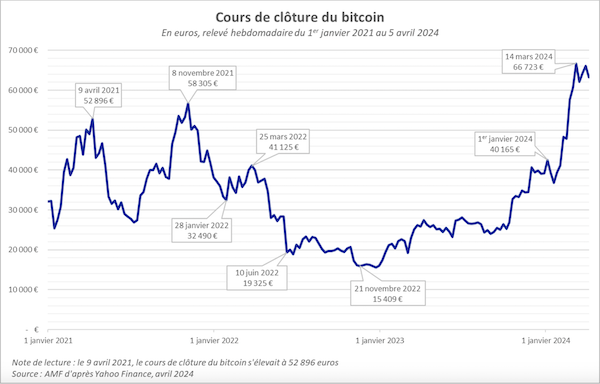

Investir dans les cryptomonnaies, comme le bitcoin, présente un risque élevé de perte en capital en raison de leur forte volatilité. Par exemple, le bitcoin a perdu 74 % de sa valeur entre novembre 2021 et novembre 2022, avant de remonter à 66 723 € en mars 2024. Sa revente à des conditions favorables n’est pas garantie, et il n’est pas protégé par les banques centrales ni par le Fonds de garantie des dépôts (FGDR), ce qui le rend vulnérable en cas de faillite de l’intermédiaire financier.

Source : AMF d’après Yahoo Finance, avril 2024.

Risque lié à la conservation des crypto-actifs : les cyber-attaques

Le bitcoin, actif virtuel, se conserve dans des portefeuilles électroniques ou sur des supports physiques comme des clés USB. Il est crucial de sécuriser ces supports pour se prémunir des pertes et des cyberattaques. Les prestataires de services sur actifs numériques (PSAN), qui gèrent l’échange et les portefeuilles crypto, doivent être enregistrés auprès de l’Autorité des marchés financiers (AMF) et utilisent des mesures de sécurité, comme la double authentification. Il est recommandé de consulter la liste blanche de l’AMF.

Les risques associés aux offres d’investissements sur le bitcoin

Les offres d’investissement dans le bitcoin incluent l’achat de packs de formation et de services de mining, permettant aux particuliers et entreprises d’investir sans gérer l’infrastructure technique. Un mandat de gestion permet à un investisseur de confier ses actifs numériques à un professionnel.

Les CFD

Les courtiers en ligne offrent des contrats pour différence (CFD), permettant aux investisseurs de spéculer sur les variations de valeur d’un actif sans le posséder. Une attention particulière est requise lors de ces transactions. Voici les étapes à suivre :

- Vérifier l’agrément du courtier en tant que prestataire de services d’investissement ;

- S’informer sur le fonctionnement des CFD ;

- Avoir une bonne connaissance du marché et des actifs sous-jacents.

Le crowdfunding

Le crowdfunding présente des opportunités attractives, mais il s’accompagne aussi de risques notables :

- Risques associés à la nature du titre (action ou obligation) ;

- Risques liés à l’échec du projet financé ;

- Risques provenant de la plateforme de crowdfunding elle-même ;

- Risques concernant la capacité du vendeur à trouver un acheteur (risque de liquidité).

Risque lié à la nature du titre

La nature du titre (action ou obligation) influence le type de risque associé. Un investisseur en actions mise sur la croissance de l’entreprise, tandis qu’un investisseur en obligations compte sur la solvabilité de l’émetteur pour recevoir ses paiements. Par exemple, dans l’immobilier, un investisseur obligataire doit être conscient qu’il ne pourra pas bénéficier des plus-values potentielles du projet.

Risque lié à l’échec du projet financé

Dans le cas où le résultat du projet financé se traduit par un échec, la conséquence pourrait être la perte totale ou partielle de l’investissement réalisé.

Importance du choix de la plateforme de crowdfunding

Un risque souvent ignoré est celui lié aux plateformes de crowdfunding. Il est essentiel de vérifier la sélection des projets.

Pour le crowdlending immobilier :

- Il faut consulter le taux de défaut, généralement affiché, pour évaluer la qualité de la sélection.

Pour les investissements en actions ou obligations :

- Les plateformes offrent leurs propres indicateurs de performance, bien qu’il n’existe pas de norme standard.

Pour aller plus loin :

Notes :

[1] La volatilité, ou "risque de marché", mesure les fluctuations de prix d’actifs comme le CAC 40, mais ne couvre pas tous les risques d’investissement, tels que le risque de liquidité ou le risque spécifique à l’entreprise.

Christian-Olivier Kajabika

Rédaction des Experts du Patrimoine (Village des Notaires)