Qu’est-ce que le PER ?

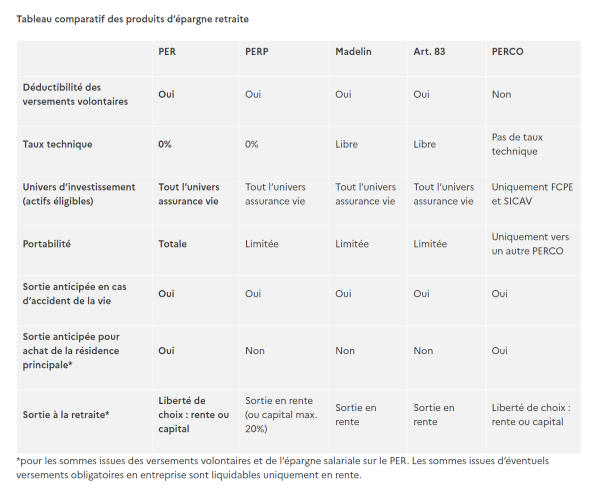

Le Plan Épargne Retraite est un produit d’épargne à long terme conçu pour remplacer progressivement les anciens dispositifs tels que le Perp (Plan d’épargne retraite populaire), le contrat Madelin, le Perco (Plan d’épargne pour la retraite collectif) et l’article 83 (contrat d’assurance vie collectif). Le PER se décline en trois versions distinctes :

- PER individuel : ce plan succède aux Perp et aux contrats Madelin, offrant aux particuliers une solution flexible pour épargner de manière individuelle ;

- PER d’entreprise collectif : remplaçant le Perco, ce plan est accessible à tous les salariés d’une entreprise et facilite la constitution d’une épargne retraite collective ;

- PER d’entreprise obligatoire : succédant à l’article 83, ce plan est destiné à certaines catégories de salariés et impose des cotisations obligatoires de la part de l’employeur et/ou des salariés.

Source : economie.gouv.fr

Source : economie.gouv.fr

Les atouts du PER : simplicité et flexibilité

L’un des objectifs principaux de la réforme de l’épargne retraite était de simplifier l’offre de produits. Les nouveaux PER se caractérisent par des règles harmonisées qui rendent l’épargne retraite plus lisible et plus accessible :

- Portabilité des droits : les épargnants peuvent facilement transférer leurs droits d’un PER à un autre. Les frais de transfert sont strictement encadrés, ce qui facilite la mobilité des épargnants et la consolidation de leur épargne ;

- Flexibilité de sortie : contrairement aux anciens produits, les PER permettent de choisir entre une sortie en capital ou en rente viagère au moment de la retraite. De plus, l’épargne volontaire et salariale peut être retirée à tout moment pour l’achat de la résidence principale ou en cas d’accidents de la vie ;

- Accessibilité : les PER sont ouverts à un large public, y compris les travailleurs non salariés, les salariés et les entreprises, rendant l’épargne retraite accessible à tous.

Attraits fiscaux, un pilier du succès du PER

Le Plan Épargne Retraite attire de nombreux épargnants en raison des avantages fiscaux qu’il propose :

- Versements déductibles : les cotisations volontaires faites sur un PER peuvent être déduites de l’impôt sur le revenu, dans la limite de certains plafonds. Ce mécanisme permet aux épargnants de réduire leur charge fiscale tout en épargnant pour leur retraite ;

- Exonération pour l’Épargne Salariale : les sommes issues de l’intéressement, de la participation et des abondements de l’employeur versées dans un PER d’entreprise ne sont pas soumises à l’impôt sur le revenu, ni au moment de leur versement ni au moment de leur retrait ;

- Incitations pour le transfert de l’Assurance Vie : jusqu’au 1er janvier 2023, les rachats de contrats d’assurance vie de plus de 8 ans bénéficiaient d’un abattement fiscal doublé si les montants étaient réinvestis dans un PER. Cette mesure a incité de nombreux épargnants à transférer leurs fonds vers un PER.

Impact économique et social : un soutien aux entreprises et à l’économie réelle

Le PER ne se contente pas de répondre aux besoins individuels des épargnants, il joue également un rôle crucial dans le financement de l’économie réelle. La réforme de l’épargne retraite vise à orienter une partie significative des encours vers des actifs non cotés, contribuant ainsi à soutenir les entreprises françaises dans leurs besoins de financement à long terme. L’entrée en vigueur de la loi relative à l’industrie verte en octobre 2024 renforcera encore cette dynamique en allouant une part des versements vers des projets écologiques et innovants.

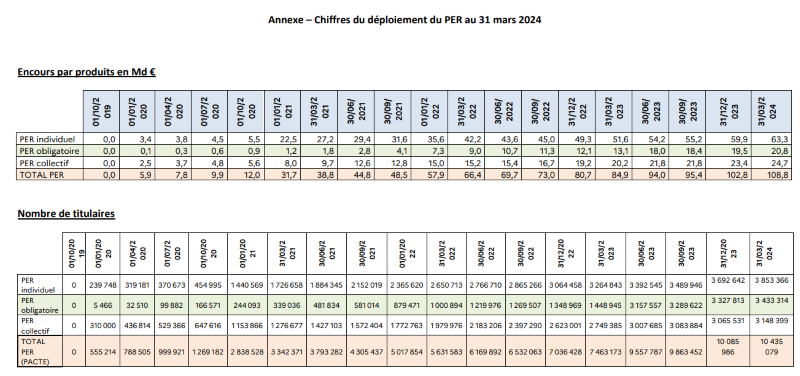

Bruno Le Maire, ministre de l’Economie, des Finances et de la Souveraineté industrielle et numérique, a souligné l’importance de de la création du PER [1] : « Le PER confirme sa dynamique au premier trimestre 2024, avec 400 000 nouveaux titulaires en en un trimestre ! Cela confirme l’attrait du PER, qui est un véritable succès depuis son lancement en octobre 2019. C’est avant tout une réussite pour les Françaises et les Français qui disposent désormais d’un produit d’épargne adapté pour préparer leur retraite. Mais c’est également une réussite pour les entreprises qui ont besoin d’investissements de long terme pour les accompagner dans les grandes transitions. D’ailleurs, l’entrée en vigueur de la loi industrie verte en octobre 2024 permettra d’accroître le financement de l’économie réelle par les PER. »

Source : economie.gouv.fr

Source : economie.gouv.fr

Le PER, un outil incontournable pour préparer l’avenir

Le Plan Épargne Retraite s’est imposé comme un outil incontournable pour préparer sa retraite en France. Avec des règles simplifiées, des avantages fiscaux attractifs et une flexibilité accrue, le PER répond aux besoins des épargnants tout en soutenant le financement des entreprises françaises. La dynamique observée au premier trimestre 2024 témoigne de l’adhésion croissante des Français à ce nouveau produit d’épargne, confirmant son rôle central dans la construction d’un avenir financier sécurisé et prospère pour tous.

Notes :

Ferroudja Saidoun

Village des Notaires - Experts du Patrimoine