L’analyse sectorielle des risques

L’édition 2024 de l’Analyse sectorielle des risques (ASR) de l’AMF est une mise à jour de la première analyse sectorielle des risques publiée en décembre 2019. Cette ASR vient décliner, pour les organismes relevant de la supervision de l’AMF, l’analyse nationale des risques (ANR) réalisée par le Conseil d’orientation contre le blanchiment des capitaux et le financement du terrorisme (COLB) en 2023 [1].

L’analyse sectorielle des risques est ainsi destinée aux professionnels. Elle constitue un outil pour les aider à identifier l’ensemble des risques LCB-FT auxquels ils sont susceptibles d’être confrontés et à les cartographier. Les acteurs du secteur financier ont par ailleurs l’obligation de mettre en place leurs propres procédures internes de LCB-FT.

L’échelle des risques

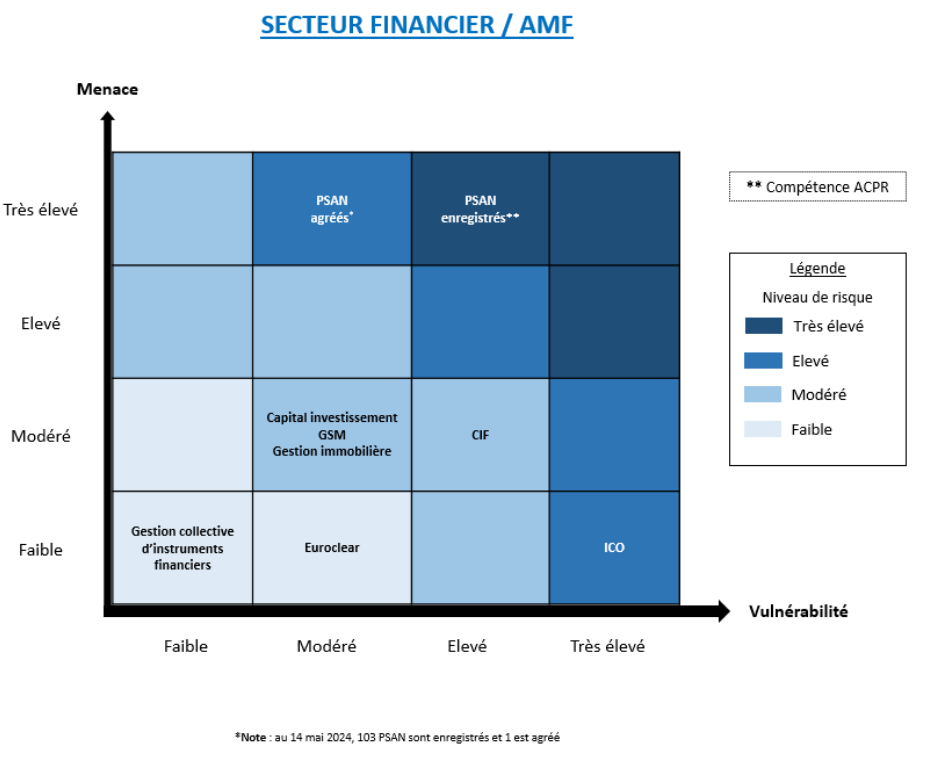

L’AMF présente pour chaque activité, service ou produit supervisé un indicateur de « risque global ». Ce risque est défini en croisant l’ensemble des menaces et des vulnérabilités potentielles pesant sur chaque domaine analysé.

Une échelle de risques à quatre niveaux a ainsi été retenue par l’AMF. L’ASR catégorise les risques LCB-FT et les classe comme « faible », « modéré », « élevé » et « très élevé ». L’édition 2024 de l’ASR a ajouté le risque « très élevé » qui n’existait pas dans l’édition 2019.

Les principaux risques identifiés dans le secteur financier

L’AMF rappelle que le secteur financier est par définition confronté à des risques majeurs de blanchiment et de financement associés à la criminalité financière. Cette criminalité est protéiforme et de plus en plus sophistiquée. Dans ce contexte, sans être limitatif, l’AMF suit tout particulièrement :

- les fraudes et escroqueries financières ;

- la commercialisation de produits atypiques ou non autorisés par des conseillers en investissements financiers (CIF) ;

- les publicités et les pratiques commerciales frauduleuses ;

- le risque d’usurpation d’identité ;

- la fraude fiscale ;

- le financement de la prolifération et les atteintes à la probité et les risques de corruption.

Une opération financière frauduleuse va générer des flux financiers contribuant au blanchiment des capitaux et au financement du terrorisme.

Les cinq secteurs analysés par l’AMF

La gestion d’actifs

Fin 2023, le secteur de la gestion d’actifs regroupe 700 sociétés de gestion de portefeuille (SGP) qui détiennent 4 570 milliards d’€ d’encours financiers sous gestion. Les activités de ce secteur sont diversement affectées par les risques de LCB-FT.

Le risque global du secteur est resté inchangé par rapport à 2019. Ainsi :

- le risque a été défini comme « faible » pour les activités de gestion d’instruments financiers dites « traditionnelles » ;

- le risque a été défini comme « modéré » pour les activités de capital-investissement, de gestion sous mandat et de gestion immobilière (OPCI, SCPI, SCI).

Le secteur des conseillers en investissements financiers (CIF)

Les conseillers en investissements financiers (CIF) sont des professionnels du « conseil en gestion de patrimoine ». Selon la définition de l’AMF, ils fournissent « des services de conseil en investissement, de conseil en lien avec la fourniture de services d’investissement et de conseil portant sur la réalisation d’opérations sur biens divers ». L’AMF a recensé 6 707 CIF fin 2023.

L’analyse sectorielle des risques a attribué un niveau de risque global LCB-FT « modéré » à ce secteur.

Le secteur du financement participatif

L’AMF a recensé 45 prestataires de services de financement participatif (PSFP). Ces professionnels sont régis par le Règlement (UE) 2020/1503 du Parlement européen et du Conseil du 7 octobre 2020 [2] relatif aux prestataires européens de services de financement participatif.

Le statut de conseillers en investissements participatifs (CIP), spécifiquement français, a été mis en extinction par le règlement européen. De création récente, les PSFP ne sont à ce jour pas assujettis aux obligations LCB-FT et leur risque n’a pas été coté dans l’édition 2024 de l’ASR. Le risque LCB-FT associé à ce secteur devrait être présenté dans la prochaine édition de l’ASR.

Les dépositaires centraux de titres (DCT)

Les DCT entrent dans la catégorie des « infrastructures de marché » et sont supervisés par l’AMF au titre des risques LCB-FT.

Une seule entité, Euroclear, a été recensée dans cette catégorie. Son risque global est « faible », inchangé par rapport à 2019.

Les fournisseurs de cryptoactifs ou d’actifs numériques

L’AMF supervise les risques LCB-FT de deux types d’acteurs :

- les prestataires de services sur actifs numériques (PSAN) disposant d’un agrément optionnel délivré par l’AMF ;

- les émetteurs dont l’offre de jetons (initial coin offering ou ICO) fait l’objet d’un visa optionnel, délivré par l’AMF.

L’AMF a recensé dans son étude un seul PSAN disposant d’un agrément. Par ailleurs, cinq offres de jetons (ICO) ont fait l’objet de visas délivrés par l’autorité entre décembre 2019 et février 2024. Un seul visa reste valide au 1er mai 2024.

Pour ce secteur en plein développement, l’analyse sectorielle des risques fait ressortir, comme on pouvait s’y attendre, un niveau de risque global élevé. Le risque est très élevé pour les PSAN enregistrés et supervisés par l’Autorité de contrôle prudentiel et de résolution (ACPR).

Tableau récapitulatif des menaces et vulnérabilités par secteur supervisé

Source : Autorité des marchés financiers

Pour aller plus loin :

Lire l’intégralité de l’analyse sectorielle des risques de l’AMF - édition 2024.

Notes :

Axel Masson

Rédaction des Experts du Patrimoine (Village des Notaires)