Des flux de collecte toujours très importants

Selon les dernières statistiques de France Assureurs [1], septembre 2024 a été un mois florissant pour l’assurance-vie. Ainsi, les épargnants ont investi en septembre plus de 12 milliards d’euros, un chiffre en hausse de 10 % par rapport à septembre 2023. Il s’agit aussi du montant le plus élevé pour un mois de septembre depuis quinze ans. La collecte sur les fonds euro a notamment augmenté de 19 % en un an.

Depuis le début de l’année, les versements sont en hausse de 16,5 milliards d’euros, soit une augmentation de 15 % par rapport à la même période de 2023. Les montants investis entre janvier et septembre 2024 ont totalisé 129,4 milliards d’euros. Cette progression concerne les deux compartiments, à savoir les supports en euros (+18 %) et les unités de compte (+9 %).

Un rendement qui progresse depuis deux ans, mais qui demeure inférieur à l’inflation

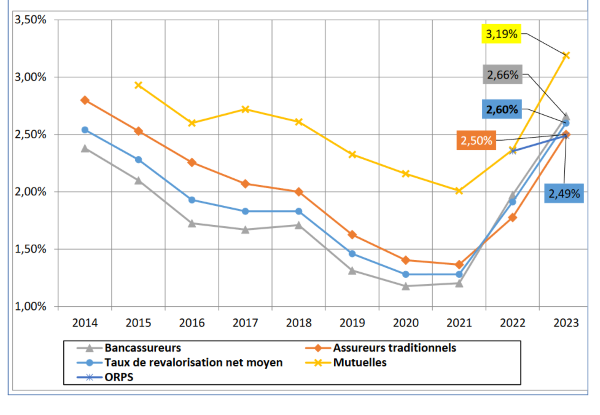

Taux de revalorisation net des fonds euro pondéré par les provisions mathématiques par type d’organisme

Source : ACPR

Source : ACPR

En 2023, selon le bilan annuel réalisé par l’Autorité de contrôle prudentiel et de résolution (ACPR) [2], les distributeurs de contrats d’assurance-vie ont augmenté significativement en 2023 le rendement offert aux épargnants. Pour les fonds euro, le taux de rendement moyen s’est établi à 2,6 % en 2023 après 1,91 % en 2022.

Cette hausse des rendements n’a toutefois pas couvert l’inflation qui s’est établie à 4,9 % en 2023 après 5,2 % en 2022. Ainsi, depuis deux ans, le rendement de l’assurance-vie, même en hausse, n’a pas permis de conserver le pouvoir d’achat de l’épargne investie en assurance-vie.

Dans ce contexte, l’analyse des frais prend toute son importance pour les épargnants.

Des frais sur versement encore très élevés et peu négociés par les épargnants

Une récente étude du site d’informations financières Moneyvox [3] s’est penchée sur les frais de versement prélevés par les distributeurs.

Rappelons que le Code des assurances [4] plafonne à 5 % les frais de versement sur les contrats d’assurance-vie. Le montant de ces frais est indiqué dans les conditions particulières du contrat ou dans la notice d’information remise à l’épargnant avant toute souscription. Ces frais sont généralement négociables et doivent faire l’objet d’une demande spécifique de l’épargnant, à défaut, c’est le montant des frais défini au contrat qui est prélevé.

Dans le modèle économique actuel de la distribution de contrats d’assurance-vie, les frais sur versements constituent une partie de la rémunération des intermédiaires, notamment les forces de vente et les services de back-office.

Pendant longtemps, les frais sur versements n’ont pas été un vrai sujet de débat. Cependant, dans un contexte de rendement modéré, les épargnants doivent y accorder une attention toute particulière.

En effet, selon les estimations de Moneyvox, la somme totale de ces frais prélevés sur les cent plus gros contrats de la place a représenté près de 3 milliards d’euros en 2023.

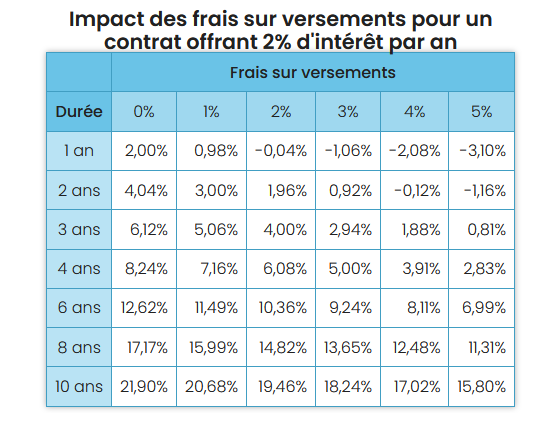

Le tableau suivant présente le délai nécessaire pour neutraliser l’effet des frais des versements sur le montant investi.

Source : Moneyvox

Source : Moneyvox

Dans le cas d’un contrat prélevant 5 % de frais, il faut attendre plus de deux ans avant de retrouver le montant investi initialement.

Étonnamment, les frais d’entrée font rarement l’objet de négociations et sur l’ensemble des contrats analysés, Moneyvox a calculé un taux moyen de frais sur versements atteignant 3,08 %. Certains distributeurs appliquent encore le taux maximum de 5 % !

Des contrats bancaires gourmands en frais

Il existe aussi des différences de pratique entre les distributeurs. La négociation des frais est assez courante pour les contrats d’assurance-vie distribués en banque privée et commercialisés par les conseillers en gestion de patrimoine. En revanche, pour les contrats bancaires ou grand public, l’étude déplore que la négociation sur les frais soit « quasi inexistante ».

Ainsi, les banques et assureurs exigeraient une contrepartie à la négociation des frais. Par exemple, les épargnants seraient amenés à « réaliser un investissement sur leur contrat conséquent » et/ou « orienté vers des unités de compte qui n’offrent pas de garantie en capital ».

Les possibilités offertes aux épargnants

La tendance à la baisse des frais d’entrée est avérée ces dernières années. En effet, le marché de l’assurance-vie est devenu plus concurrentiel avec l’arrivée de nouveaux acteurs, notamment les banques en ligne. Les épargnants ont deux possibilités pour agir.

Transfert d’un ancien contrat avec la loi Pacte

La première possibilité offerte par la loi Pacte de 2019, permet aux épargnants de transférer un « vieux » contrat d’assurance-vie sur un nouveau contrat au sein de la même compagnie.

L’épargnant devra analyser la grille de frais du nouveau contrat et la comparer avec celle du contrat qu’il détient. À noter que l’opération de transfert ne fait pas perdre le bénéfice de l’antériorité fiscale du contrat.

Se tourner vers la concurrence

Si le transfert n’est pas possible en interne à la compagnie ou si les conditions offertes ne sont pas assez intéressantes, une autre option consiste à chercher sur le marché un nouveau contrat qui offrira des conditions tarifaires plus avantageuses.

L’épargnant devra modifier ses habitudes d’épargne en cessant les nouveaux versements sur son ancien contrat.

De nombreux intermédiaires en assurance proposent des contrats d’assurance-vie avec des frais d’entrée réduits voire nuls. L’information est facilement accessible en ligne mais nécessite toutefois de bien se renseigner en amont de la souscription du contrat.

Notes :

Axel Masson

Rédaction des Experts du Patrimoine (Village des Notaires)