La typologie des frais appliqués aux placements financiers

L’Autorité des marchés financiers (AMF), au titre de sa mission de protection des épargnants, travaille depuis de nombreuses années à améliorer l’information sur les frais des placements.

L’institution rappelle ainsi l’existence de différents frais pouvant être supportés par les épargnants lorsqu’ils investissent dans des fonds communs de placement (FCP) et des SICAV (sociétés d’investissement à capital variable). On pourra citer :

- les frais d’entrée, variables, pouvant aller de 0 % à 5 % des montants investis (ils sont souvent négociables) ;

- les frais récurrents ou frais de gestion qui sont prélevés régulièrement ;

- les frais liés à l’enveloppe d’investissement (pouvant atteindre annuellement jusqu’à 1 % des montants investis) ;

- d’éventuels frais de sortie.

L’application de ces frais n’est pas toujours bien appréhendée par les épargnants. Au titre de l’information précontractuelle délivrée avant toute opération de placement, depuis le 1er janvier 2023, l’investisseur se voit remettre un document appelé « document d’information clé » (DIC). Le DIC doit indiquer précisément les frais (coûts directs, indirects, uniques et récurrents) et leur impact sur le rendement, exprimés en pourcentage et en euros, afin de montrer leurs effets cumulés sur la durée de l’investissement.

Pour aller plus loin :

- Lire notre article sur l’information des épargnants sur les frais des produits financiers.

- Le document d’informations clés (DIC).

Les épargnants ont accès à de nombreuses solutions pour leurs investissements financiers. Ainsi, les placements tels que les SICAV et FCP peuvent êtres souscrits au sein des assurances-vie, des contrats de capitalisation, des plans d’épargne salariale, des contrats d’épargne retraite, des compte-titres et des plans d’épargne en actions (PEA).

Comment les frais minorent-ils la performance financière des placements ?

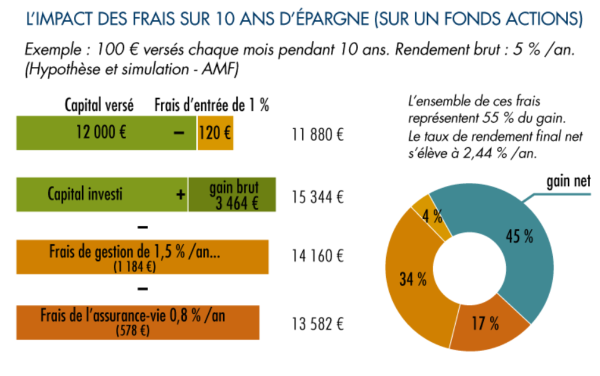

L’étude de l’AMF est intéressante à plusieurs titres. Elle démontre, chiffres à l’appui, que les frais ont un impact important sur la performance à long terme des placements, notamment les plus risqués, mais aussi les plus performants.

Plus de frais sur les produits les plus rentables sur le long terme

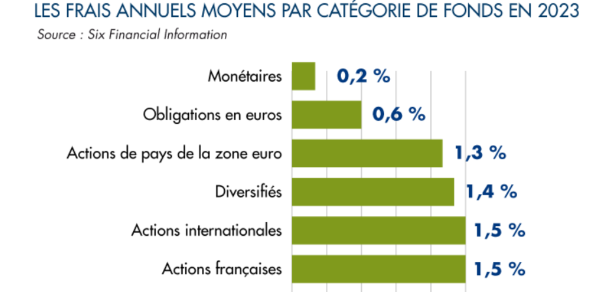

Les frais appliqués ne sont pas ainsi homogènes selon les catégories de placement. Plus les produits ont une espérance de rendement à long terme élevée et plus les frais appliqués sont élevés.

Les frais minorent la performance sur le long terme

L’AMF calcule ainsi un taux de rendement net de frais de 2,44 % l’an pour un fonds investi en actions, un chiffre inférieur au taux du livret A actuellement fixé à 3 % net !

Il est ainsi paradoxal de constater qu’à cause des frais, le risque n’est pas correctement rémunéré pour l’épargnant.

Les Français qui ont traditionnellement une aversion pour le risque, n’ont sur la base de ces calculs effectivement aucun intérêt à investir en actions, alors qu’il s’agit de la classe d’actifs réputée être la plus rentable à long terme.

L’industrie financière est une industrie de main d’œuvre

Lorsque les épargnants délèguent la gestion de leurs placements, ils deviennent clients de la gestion collective. Ainsi, les FCP et SICAV sont gérés par des sociétés de gestion. Ces sociétés commerciales sont constituées d’équipes d’analystes et de commerciaux qui vendent leur expertise et doivent être rémunérées pour leurs services. Ce sont les différents frais listés précédemment qui les rémunèrent. C’est la pertinence de leurs investissements qui permet de mesurer in fine leur valeur ajoutée. Elle se traduit généralement par une sur performance constatée par rapport à un indice de référence.

Au-delà de l’information précontractuelle sur les frais incluse dans les DIC, le conseiller a le devoir d’informer l’épargnant sur la performance réalisée sur toute la durée du placement et les frais payés. Le conseil doit également analyser régulièrement les fonds proposés et, à performance et degré de risque équivalents, proposer aux épargnants les produits les moins « gourmands » en frais.

De son côté, l’épargnant ne doit ainsi pas hésiter à demander des comptes à son conseiller pour vérifier la performance de ses placements, leur adéquation avec son profil de risque et demander d’éventuels arbitrages.

Les évolutions du marché

Depuis de nombreuses années, l’AMF travaille sur la problématique des frais appliqués aux produits financiers. Elle a notamment précisé en 2022 sa doctrine concernant les fonds présentant des frais importants.

Des produits financiers moins coûteux

En parallèle de cet aspect réglementaire, le monde de la gestion d’actifs a vu l’arrivée de nouveaux produits de placement moins coûteux pour les épargnants. Ainsi, les plus connus d’entre eux sont les « Exchange-traded funds » (ETF). Ils ont rencontré un grand succès commercial ces dernières années, grâce à leurs faibles coûts. Souvent opposés à la gestion traditionnelle dite « active », les ETF « passifs » permettent de répliquer la performance des indices à moindre coût.

Les courtiers en ligne

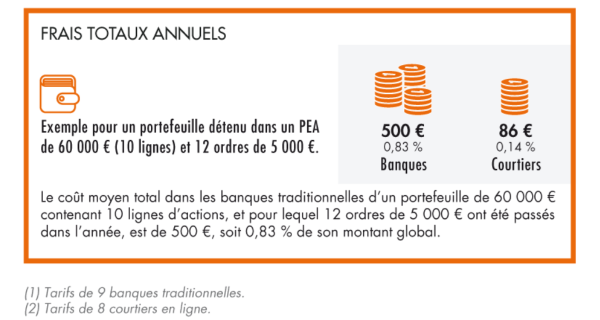

De nouveaux acteurs, appelés « courtiers en ligne », sont également venus concurrencer les banques traditionnelles pour le passage des ordres de bourse. Ils ont démocratisé l’investissement boursier, spécialement pour les clientèles les plus jeunes à l’aise avec l’informatique. Ils se sont positionnés sur le prix du passage des ordres de bourse.

L’AMF constate également des coûts moins élevés chez les courtiers. Rappelons que ces services s’adressent à des investisseurs avertis, qui investissent eux-mêmes sur les marchés financiers sans avoir besoin de conseils.

Pour aller plus loin :

Voir les conseils de l’AMF pour choisir un prestataire.

Déploiement de l’Intelligence Artificielle dans l’univers de la gestion d’actifs

Enfin, comme dans d’autres secteurs, l’Intelligence Artificielle (IA) prend une place croissante dans le secteur financier. De plus en plus de « robots conseillers » proposent ainsi des placements à la clientèle en utilisant des algorithmes de plus en plus puissants. Ils permettent d’automatiser de nombreuses tâches chronophages telles que :

- le diagnostic du portefeuille du client ;

- l’analyse comparative des fonds ;

- les propositions de placements en lien avec le profil de risque du client ;

- l’amélioration de la diversification du portefeuille et de la gestion des risques.

Comme dans de nombreux métiers, l’Intelligence Artificielle vient en complément de l’intervention humaine pour augmenter la productivité et faire gagner du temps. Cependant, il est encore trop tôt pour mesurer les effets de l’IA sur les coûts des produits financiers. Il est toutefois certain que l’Intelligence Artificielle exercera une pression à la baisse sur les coûts d’intermédiation financière.

Pour aller plus loin :

Axel Masson

Rédaction des Experts du Patrimoine (Village des Notaires)