2023 a été une « annus horribilis », pour reprendre une célèbre expression passée dans la postérité. Les transactions immobilières ont ainsi baissé de plus de 20 % en 2023. Le marché immobilier est en effet très dépendant des conditions de financement, puisque l’immense majorité des acquisitions se fait par l’intermédiaire d’un crédit. Ainsi, ce sont bien les conditions d’attribution des crédits par les banques et notamment le niveau des taux d’intérêt, qui ont eu raison de la bonne santé du marché immobilier l’année dernière.

Les crédits immobiliers voient leurs taux diminuer depuis décembre 2023

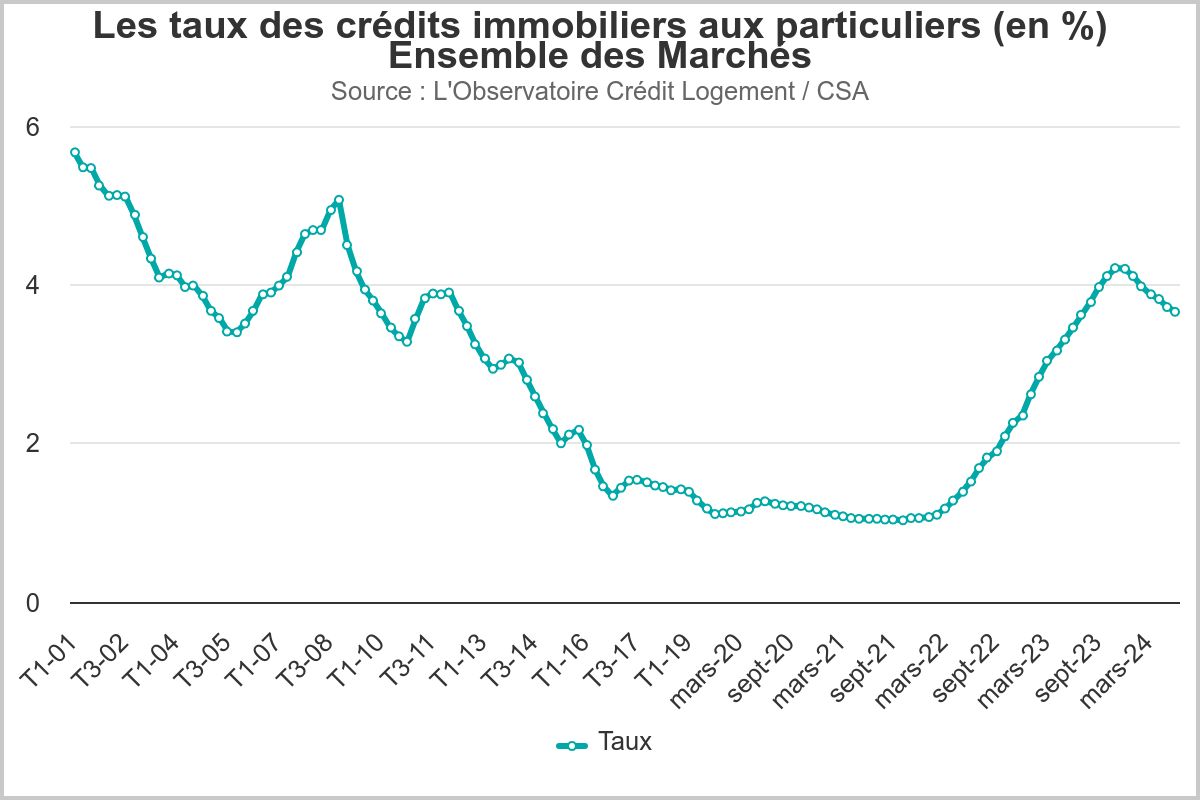

Les taux d’intérêt avaient atteint leur plancher historique à 1,03 % en octobre 2021. Après un mouvement de hausse continue, les taux ont culminé à 4,21 % en novembre 2023. Depuis le début de l’année, ils sont retournés à la baisse et ont atteint une moyenne de 3,66 % en juin 2024.

Le mouvement reste toutefois encore modéré, puisque les taux ne font que retrouver leur niveau de juillet 2023 (3,62 %).

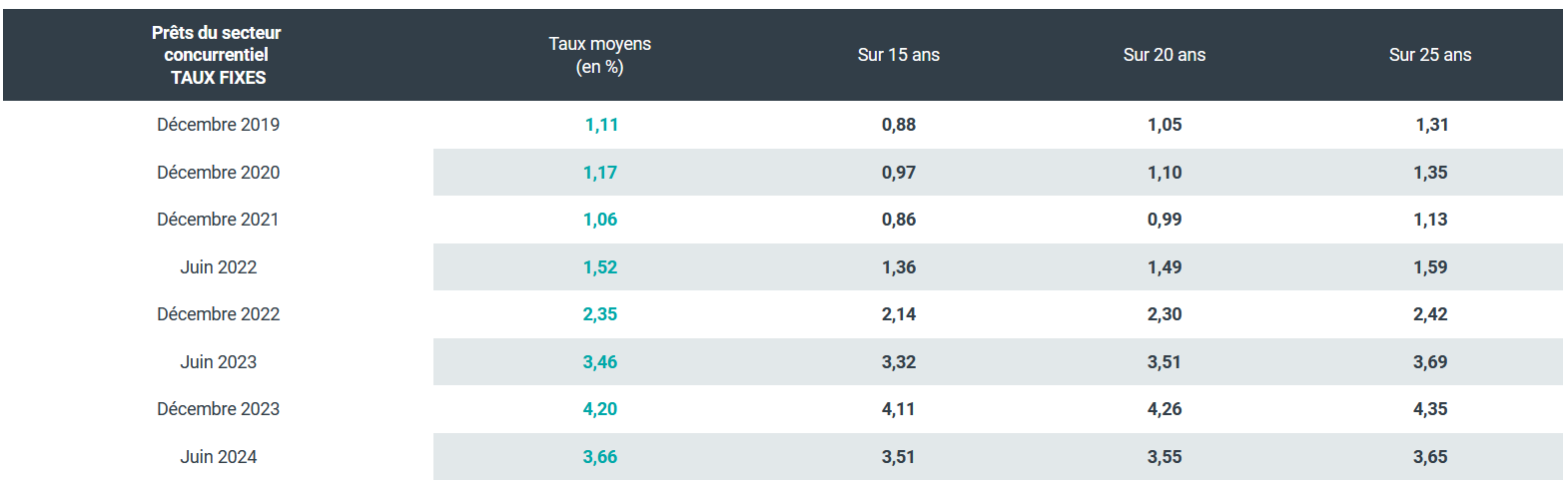

Taux d’intérêt moyen par durée de prêt

Le graphique suivant montre bien le changement d’environnement financier pour les emprunteurs entre décembre 2021 et décembre 2023, avec une multiplication par quatre des taux sur la période :

Source : baromètre juin 2024 Observatoire Crédit Logement/CSA

L’éventail des taux semble désormais se resserrer pour les différentes durées de crédit. Ainsi, en juin 2024, Crédit Logement note uniquement 0,14 % de différence entre un crédit sur 15 ans et sur 25 ans. Le crédit immobilier est un secteur d’activité très concurrentiel et fait l’objet d’âpres batailles commerciales entre les différents établissements de crédit pour capter de nouvelles clientèles.

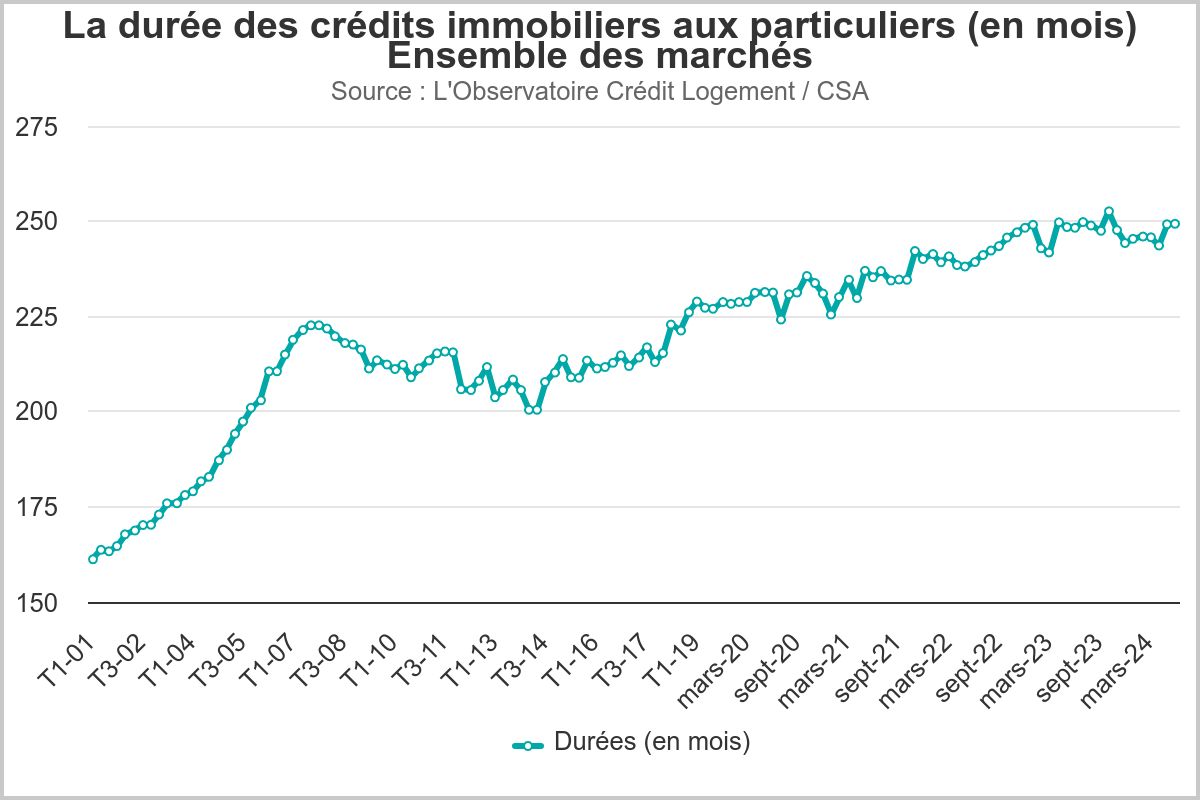

La durée totale des crédits se stabilise à haut niveau

En juin 2024, la durée moyenne des prêts s’est établie à 249 mois, ce qui correspond à une moyenne de 20,8 ans pour un crédit immobilier. Cette durée moyenne se stabilise depuis un an. Elle avait atteint le record de 252,6 mois en octobre dernier.

La durée moyenne des crédits était seulement de 17,1 ans en 2014. La hausse des prix de l’immobilier observée ces dernières années a largement contribué à allonger la durée des crédits accordés aux particuliers.

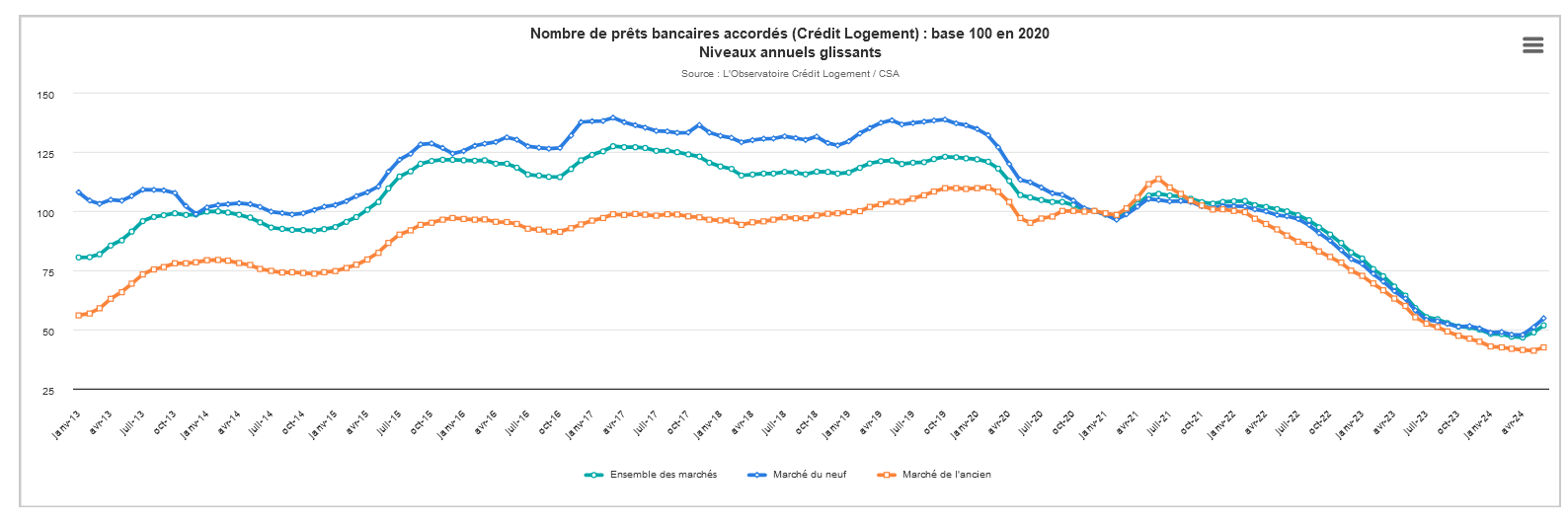

La production de crédit a récemment repris des couleurs

Après l’effondrement observé depuis 2020, la production de crédit immobilier se redresse en 2024. Le mouvement est même net entre avril et juin. Ainsi, sur le deuxième trimestre 2024, le volume de crédits accordé a progressé de 44 % et le nombre de prêts de 49 % par rapport au premier trimestre.

Toutefois, malgré ce rebond, il faudra du temps pour que l’activité retrouve son dynamisme passé.

Quelles prévisions pour la fin de l’année ?

Il est toujours complexe de faire des prévisions en la matière, car les paramètres influant les taux de crédit sont nombreux.

La politique commerciale des banques

Les banques semblent à nouveau disposées à rouvrir les vannes du crédit immobilier pour développer leur volume d’affaires.

Avec les intérêts payés par l’emprunteur, le crédit immobilier est une source de revenus récurrents et pérennes pour la banque grâce à la marge réalisée. Le prêt immobilier constitue un produit d’appel pour attirer de nouveaux clients. En effet, dans la plupart des cas, l’établissement va demander la domiciliation du salaire de l’emprunteur comme garantie de remboursement du prêt.

Ensuite, lorsque l’emprunteur devient client, il est beaucoup plus facile pour la banque de lui proposer d’autres services (assurance-emprunteur) ou des placements (épargne et assurance-vie).

Il est donc dans l’intérêt bien compris des banques de poursuivre le financement du secteur de l’immobilier.

Un marché du crédit dépendant de la politique monétaire de la BCE

Cependant, les banques ne disposent pas d’une totale liberté dans leur production de crédits.

En effet, cette activité dépend fortement de la politique monétaire menée par la Banque centrale européenne (BCE).

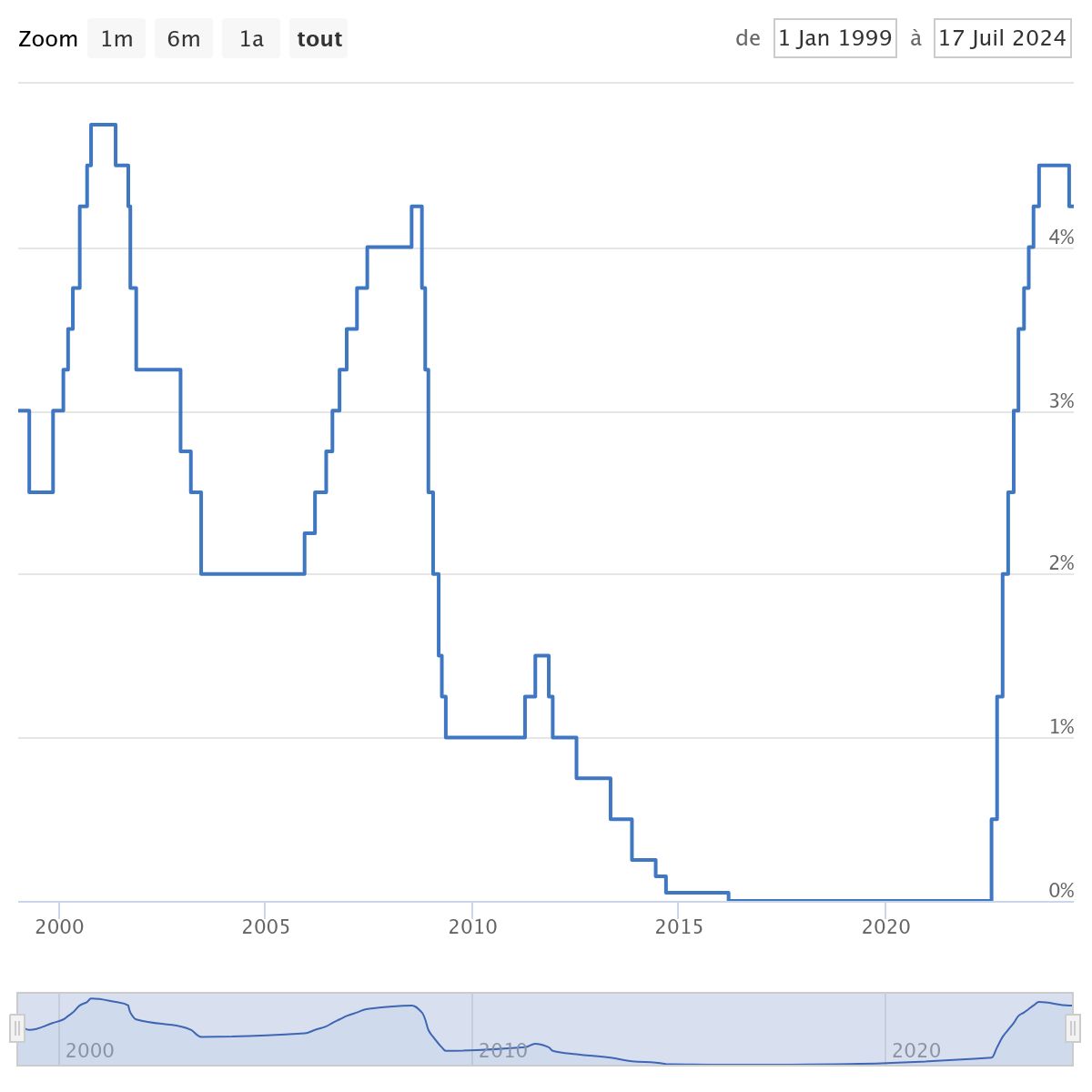

Ainsi, depuis mi-2022, la Banque centrale européenne s’est engagée à maîtriser l’inflation dans la zone euro et a sensiblement augmenté ses taux directeurs, comme on peut le voir sur le graphique suivant :

Taux d’intérêt Banque Centrale Européenne

Source : Euribor-rates.eu

Les taux directeurs de la Banque centrale européenne représentent le coût que doivent payer les banques pour se financer sur les marchés financiers. Ainsi, en cas de hausse du coût de financement, les banques sont obligées mécaniquement de le répercuter sur leurs clients pour conserver des marges positives.

Ainsi, c’est bien la hausse des taux directeurs qui a contribué à la hausse des taux des crédits immobiliers depuis 2021.

En juin dernier, la BCE a choisi de diminuer légèrement ses taux, ce qui a marqué un premier infléchissement de sa politique depuis juillet 2022. Néanmoins, elle a conditionné toute baisse supplémentaire à l’évolution future de l’inflation. Pour la BCE, la situation n’est visiblement pas encore très claire sur le front de l’inflation, puisqu’elle a décidé le 18 juillet de maintenir ses taux inchangés lors de sa dernière réunion de politique monétaire.

Dans ce contexte, difficile d’imaginer que les taux de crédit immobilier vont franchement diminuer à court terme…

Pour aller plus loin :

Baromètre de l’observatoire Crédit Logement-juin 2024.

Axel Masson

Rédaction des Experts du Patrimoine (Village des Notaires)