Ces quinze dernières années, les SCPI ont rencontré un franc succès auprès des investisseurs. Le faible niveau des taux d’intérêt jusqu’en 2021 et la faculté de souscription à crédit, ont offert aux épargnants une réelle alternative aux placements de court terme. La hausse des taux a changé la donne et a montré les fragilités de ces investissements en « pierre papier ».

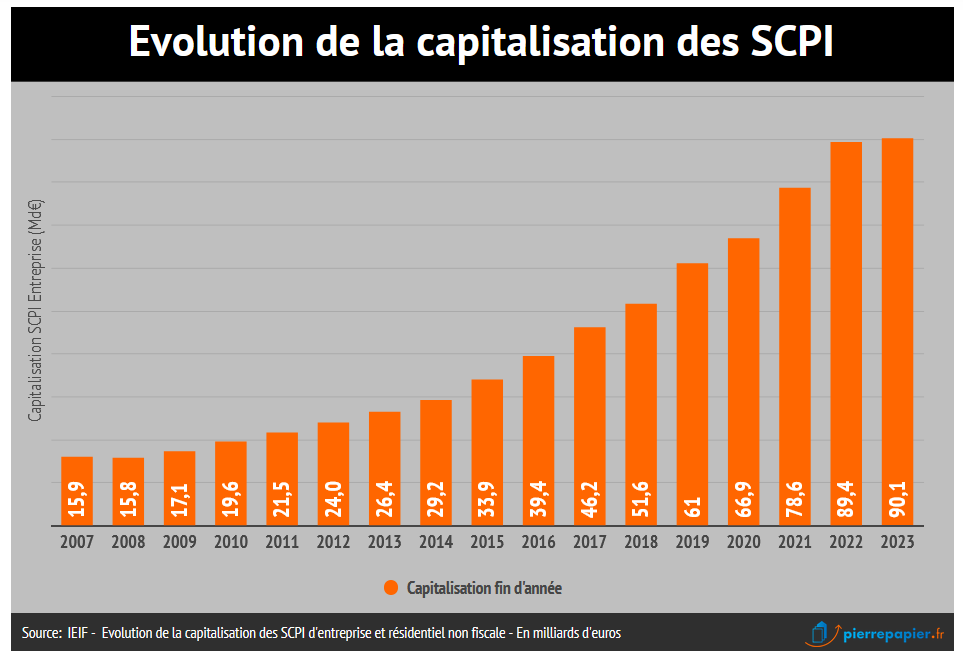

La capitalisation a été multipliée par six en seize ans. Depuis 2022, le tassement est très net. Ainsi, au 31 mars 2024, la capitalisation des SCPI s’établit à 88,8 milliards €, en légère baisse par rapport à fin 2023.

Voir notre précédent article : SCPI : un retournement du marché en vue ?

Des baisses de prix de parts significatives

Selon le dernier bilan trimestriel [1] de l’ASPIM (association française des sociétés de placement immobilier) et de l’IEIF (institut de l’épargne immobilière et foncière), la valeur de réalisation par part a diminué en moyenne de 10,3 % en 2023, après une première diminution de 2,5 % en 2022.

La valeur de réalisation d’une SCPI correspond à la valeur vénale de son patrimoine immobilier à laquelle s’ajoute la valeur nette des autres actifs non immobiliers (placements de trésorerie moins les dettes) détenus. Il s’agit du prix que retirerait la SCPI de la vente de la totalité des actifs.

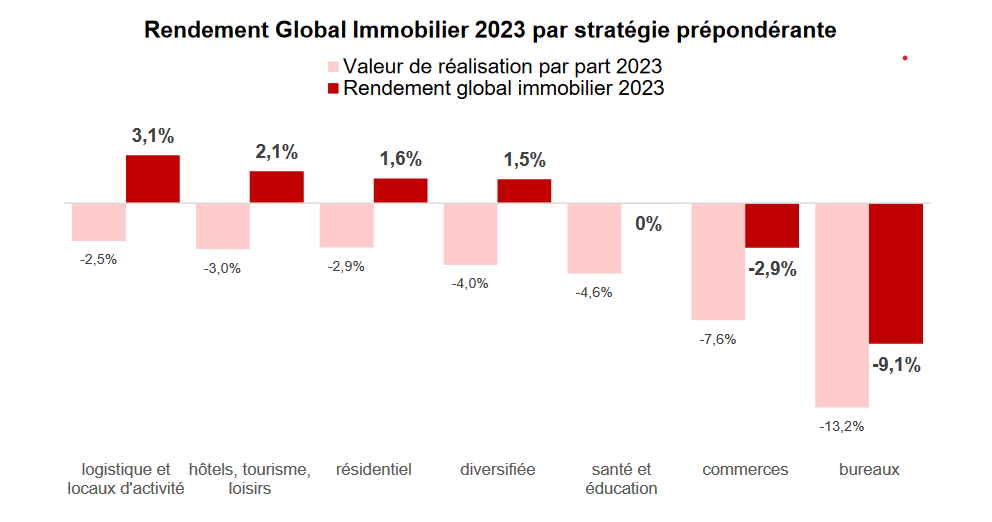

Selon cette étude, toutes les catégories de SCPI ont été touchées par la baisse de leur valeur de réalisation. Ce sont les SCPI « bureaux » qui ont été les plus impactées, avec une diminution de plus de 13 % en 2023. Les SCPI de la catégorie « commerces » ont aussi largement souffert avec une baisse des prix de 7,6 %. Enfin, les autres catégories SCPI ont mieux résisté, même si elles sont toutes orientées à la baisse.

Source : ASPIM

En tenant compte des loyers dégagés par les SCPI qui constituent le rendement annuel, la performance globale de l’investissement a été positive uniquement pour quatre catégories et dans tous les cas, cette performance a été inférieure au taux d’inflation calculé par l’INSEE en 2023 (+4,9 %).

L’investissement n’offre pas de garantie en capital aux investisseurs. Ces baisses de prix ont instillé le doute auprès des investisseurs qui ont rapidement modifié leurs comportements.

Tassement de la collecte et problèmes de liquidité

Les SCPI sont rapidement devenues moins attractives aux yeux des investisseurs. Deux phénomènes cumulés ont été observés :

- une baisse générale de la collecte ;

- des demandes de rachat plus complexes à concrétiser mettant à mal la liquidité de l’investissement.

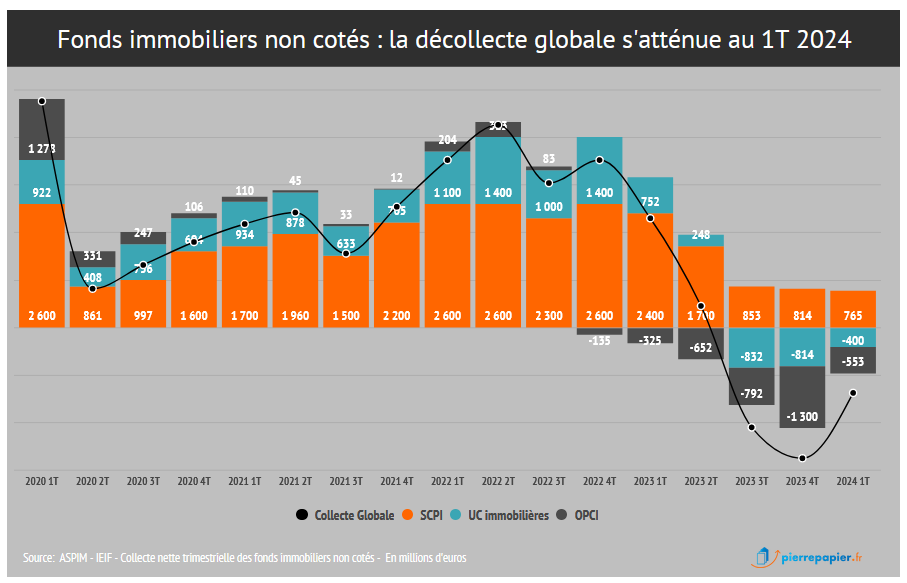

Au premier trimestre 2024, la collecte totale des SCPI a atteint 765 millions d’euros. Elle reste positive, mais a été divisée par plus de trois depuis 2022 et atteint son plus faible niveau depuis début 2020. Les autres véhicules de la « pierre-papier », les unités de comptes immobilières (accessibles en assurance-vie) et les organismes de placement immobilier collectif (OPCI) sont, quant à eux, clairement boudés par les investisseurs.

Un point positif tout de même, les demandes de rachat de SCPI ont diminué d’un trimestre à l’autre, passant de 1,3 milliard d’euros au dernier trimestre 2023 à 625 millions d’euros au premier trimestre 2024. Sur ce montant, 326 millions d’euros de rachats de parts ont été compensés par des nouvelles souscriptions de parts au premier trimestre.

La problématique de la liquidité des SCPI est ainsi revenue en force ces derniers mois. La liquidité est la faculté qu’à l’investisseur à revendre ses parts rapidement pour récupérer le capital investi. À la fin du 1er trimestre 2024, la valeur des parts en attente de rachat atteint un montant total de 2,4 milliards d’euros, ce qui représente près de 3 % de la capitalisation totale du marché.

La situation des parts en attente de rachat est contrastée et se concentre principalement sur les SCPI historiques majoritairement investies dans le secteur des bureaux parisiens. Ainsi, sur un total de 218 SCPI, 96 (44 % du marché), avaient des parts en attente de rachat au 31 mars 2024. Pour ces SCPI, la liquidité n’est donc pas correctement assurée. Le reste, soit 122 SCPI (66 % du marché), n’avaient aucune part en attente de rachat à la même date.

L’ASPIM relève que ce sont majoritairement les SCPI n’ayant pas de parts en attente de rachat qui continuent d’attirer les souscriptions des investisseurs en 2024. Ainsi, 83 % des souscriptions réalisées au premier trimestre concernent ces SCPI.

Des rendements en hausse pour les SCPI ?

L’ajustement récent du prix des parts ne se traduit pas pour l’instant par une baisse des distributions aux associés. Ainsi, on observe :

- une stabilité des distributions pour 42 % des SCPI ;

- une augmentation des distributions pour 29 % des SCPI ;

- une diminution des distributions pour 29 % des SCPI.

Le taux de distribution moyen servi s’établit ainsi à 1,13 % au premier trimestre 2024 contre 1,06 % pour le premier trimestre 2023.

La baisse du prix des parts a clairement constitué une mauvaise nouvelle pour les associés concernés, puisqu’ils ont subi une moins-value immédiate sur la valeur de leur investissement. La contrepartie est que les rendements globaux ont plutôt tendance à augmenter, ce qui rend les SCPI plus attractives pour les nouveaux investisseurs.

La grande majorité des SCPI investit dans l’immobilier commercial qui répond à des règles différentes de l’immobilier résidentiel. En plus de l’évolution des taux d’intérêt, la conjoncture économique a un effet non négligeable sur la performance des SCPI. Il est par conséquent particulièrement complexe de prévoir le rendement global futur.

Dans ce contexte, l’Autorité des marchés financiers (AMF) rappelle régulièrement que l’investissement en parts de SCPI doit nécessairement s’envisager sur le long terme. La durée de placement recommandée est d’au moins dix ans.

Les SCPI sont avant tout un produit de rendement, c’est-à-dire comme un véhicule d’investissement distribuant des revenus réguliers aux associés. La recherche de plus-values à court terme ne doit pas être la motivation principale de l’investisseur. Par ailleurs, les frais de souscriptions atteignent généralement 10 % du prix. Ces frais d’achat ne peuvent s’amortir que sur la durée.

Notes :

Axel Masson

Rédaction des Experts du Patrimoine (Village des Notaires)